Экономика безумия

Экономика безумия

Скачать в архиве ![]() Экономика безумия

Экономика безумия

Существующая в настоящее время мировая финансовая Система является результатом многовековой целенаправленной деятельности по разработке механизма, позволяющего непроизводительным способом и независимо от интересов общества сконцентрировать огромные ценности и власть в руках её организаторов, создавая основы социальной несправедливости и бедности. Основными ведущими игроками Системы являются глобальные институты, такие как Федеральная резервная система, Международный валютный фонд, Мировой банк, Банк международных расчетов, национальные учреждения и ведомства развитых стран (например, центральные банки и министерства финансов), а также частные учреждения, действующие в глобальном масштабе (например, банки и хедж-фонды).

В настоящее время невольными участниками и жертвами системы являются как экономики развивающихся стран в целом, включая Россию, так и большинство населения развитых стран.

Система работает по доведенной до совершенства процентной (ростовщической) схеме, совмещенной с финансовой пирамидой, а в настоящее время и с финансовым пузырем.

1. Мировая финансовая Система как наследник ростовщиков

«…и ты будешь давать взаймы многим народам, а сам не будешь брать взаймы; и господствовать будешь над многими народами, а они над тобой не будут господствовать» Второзаконие, Глава 15:6

Процентные (ростовщические) схемы не являются достижениями последних десятилетий, они зародились много веков назад. С глубокой древности отношение к ростовщичеству является индикатором отношения общества к паразитизму экономической системы. Ещё Аристотель делил экономическую деятельность на две принципиально разные области:

«экономику» — предпринимательскую деятельность в реальных секторах,

«хрематистику» — искусство делать деньги, не связанное с производством реальных ценностей.

«… в пророчествах Иехезкеля (18:11 — 13) ростовщичество названо тягчайшим преступлением, таким, как воровство, прелюбодеяние, убийство и т. п., заслуживающим смертной казни». Электронная еврейская энциклопедия

Общество интуитивно чувствовало, как опасно разрешать использовать в корыстных целях финансовый механизм, позволяющий обогащаться без труда. Все ведущие мировые религии, за исключением иудаизма и протестантства, единодушны в оценке ростовщичества как фундаментального человеческого зла.

Уже из текста Ветхого Завета (Второзакония) видно, что люди знали о гигантской социальной силе процентной системы, о возможности её использования как механизма управления обществом.

Взимание процентов было осуждено 17 римскими папами и 28 Соборами, в том числе 6 Вселенскими Соборами. Правила Вселенских Соборов

В течение многих веков христианская церковь строго запрещала ростовщичество и объявляла взимателей процентов еретиками, т.к. в отличие от производства, где богатства растут за счёт труда, в финансовых схемах деньги растут обманом. Нарушение запрета на ростовщичество каралось отлучением от церкви, лишения причастия и христианского погребения, права делать наследственные распоряжения и т. д. Алчность, корыстолюбие, стяжательство, жадность, жажда приобретательства относятся христианской догматикой к семи смертным грехам.

«… ростовщик есть четырежды вор и убийца. Мы же, христиане, так их почитаем, что чуть не молимся на них ради их денег… нет для человека врага большего (после дьявола), чем скряга и ростовщик, так как он хочет быть богом над всеми людьми». Мартин Лютер

Однако в Европе на практике ростовщичество, хотя и презираемое, существовало. Церковь и светская власть терпимо относилась к ростовщичеству. Эта терпимость привела к тому, что уже в Средние века значительную роль в контроле над финансовой системой Европы играли иностранцы и иноверцы, на которых не распространялись ограничения, определенным законом за ростовщичество. Лидирующую роль играли евреи — представители Ветхозаветной системы ценностей.

«В 1179 г. церковь постановила, что взимание процента на ссуду запрещено Священным Писанием, равно как и законами естества, и что все христианские ростовщики будут наказаны отлучением от церкви. Так как каноническое право не распространялось на евреев, это постановление не затрагивало еврейских ростовщиков, и вскоре ростовщичество стало в Западной и Центральной Европе преимущественно еврейским занятием». Электронная еврейская энциклопедия

В средние века во многих странах делались попытки запретить ростовщичество законодательным путем. В XVI в. законодательство большинства Европейских стран разрешало взимание процента, но запрещало взимание сверхприбыли ростовщика («лихвы», «сотыx» или usura ) — приращение суммы долга, не находящее себе оправдания в признанных основаниях роста. В Англии законодательно норма ссудного процента была ограничена в 1545 г. до 10%, в 1624 г. до 8%, в 1651 г. до 6% и в 1714 г. до 5%. Cтавка не более чем 5% в год была установлена в 1807 году во Франции. В Германии преследуются уголовным порядком вообще все сделки ростовщического характера, при которых кто-либо в виде промысла эксплуатирует нужду, легкомыслие или неопытность и получает имущественные выгоды, находящиеся в явном несоответствии с оказанной услугой (закон от 19 июня 1893 г.). В начале ХХ века ростовщичество рассматривалось как уголовное преступление, за которое было предусмотрено лишение свободы на срок до 3 лет, в особо тяжких случаях — до 10 лет.

Аналогичные ограничения на деятельность ростовщиков существовали и в России со времен Мономаха. Например, в России узаконенный максимум ссудного процента в 1754 г. был определен в 6%, с 1786 г. снижен до 5%, а с 1808 г. вновь увеличен до 6%.

«Расширительно толкуя запрет ростовщичества, талмудические авторитеты одновременно искали способ обойти запрет. Это противоречие объясняется тем, что в эпоху амораев в Вавилонии запрет на процентную ссуду был несовместим с экономическими нуждами еврейской общины. …Некоторые из таких способов обходить запрет, хотя они и практиковались в талмудический период, не были узаконены Галахой; другие, хотя их и признали формально не противоречащими закону, тем не менее были осуждены и запрещены как основанные на ухищрении». Электронная еврейская энциклопедия

Однако запрещение или ограничение процентов парализовалось двумя обстоятельствами:

иностранцы, в основном евреи, как не принадлежавшие к христианской религии, не подлежали общему правилу о процентах и широко занимались денежным ростовщичеством:

установленное запрещение обходилось разными способами — например, проценты приписывались к капитальному долгу, кредитор считался участником в прибыли и т.д.

По мере развития капитализма ростовщичество, противоречащее.

Христианской морали, стало не только терпимо, но и почетно — особенно в тех странах, где представители церкви и светской власти сами были замешаны в финансовых операциях ростовщиков. В результате ростовщики становились всё могущественнее и начинали влиять на государственную власть. В XVIII—XIX веках во многих странах появились законы, разрешившее на определенных условиях ранее нелегально существовавшее ростовщичества.

В 1893 г. был издан закон, преследующий ростовщичество при денежных займах. По этому закону, выдача денег взаймы за более высокий, чем 12% годовых, считается ростовщической сделкой, если: 1) она заведомо для кредитора является крайне тягостной для должника и 2) если виновный, занимаясь отдачей капиталов в рост, скрыл чрезмерность процентов включением их в капитальную сумму, превращением их в плату за хранение или иным способом; такое ростовщичество карается тюрьмой от 2 месяцев до 1 года и 4 месяцев. Занятие ростовщичеством в виде промысла наказывается лишением всех особых прав и преимуществ и ссылкой на житье в отдаленные губернии или тюрьмой по 1-й или 2-й степени ст. 33 Уложения о наказаниях… Закон 7 августа 1892 г. налагает наказание арестом или тюрьмой до 6 месяцев «за приобретение скупщиком хлеба у крестьян по несоразмерно низкой цене, если притом скупщик заведомо пользовался крайне тягостным положением продавца». Энциклопедический словарь Брокгауза и Ефрона

Разработка схем и способов обогащения и получения прибыли в настоящее время провозглашены основной целью теорий, которые маскируются под экономические, оставаясь по своей сути «хрематистикой».

2. Финансовые (ростовщические) «ловушки» современной системы международных кредитов.

Современное ростовщичество — это механизм навязывания всем странам и народам долгов «золотому миллиарду». Создание и обслуживание долгов осуществляют международные финансовые институты методами процентной экономики.

«Те, которые берут лихву, восстанут (в Судный день), как восстанет тот, кого шайтан своим прикосновением обратил в безумца. Это им в наказание за то, что они говорили: «Воистину торговля — то же, что и лихва». Но торговлю Аллах дозволил, лихву запретил. Если к кому-либо (из ростовщиков) придет увещевание от Аллаха, и если он поступит согласно этому увещеванию, то ему простятся прошлые его грехи». Коран, Сура 2:275

Любой кредит является для государства финансовой ловушкой, поскольку темпы экономического роста подавляющего большинства стран (до 4%) намного меньше ставки процента на мировом рынке ссудного капитала (минимум 7—9%). Поэтому странам — заемщикам приходится десятилетиями расплачиваться всем имеющимся у них сырьём и рабски дешёвой рабочей силой.

В качестве примера финансовой ловушки можно привести экономическую ситуацию в социалистических странах Восточной Европы в конце 80-х годов, когда в Венгрию, Польшу и др. хлынули кредитные потоки западных банков для приобретения технологического оборудования и реконструкции промышленности под программы реализации будущей продукции на рынках Запада. Однако западные фирмы отказались приобретать выпускаемые товары, а западные банки резко повысили кредитные ставки. В итоге многие страны социалистического лагеря оказались в кризисной ситуации, поскольку вынуждены были выплачивать из бюджетов большие суммы для обслуживания кредитов. На фоне социального недовольства в Польше возникло рабочее движение «Солидарность», а Советский Союз, пытаясь спасти ситуацию, в 1982 году оказал только Польше срочную финансовую помощь на сумму более $2 млрд. Однако процентный механизм разрушения экономики восточноевропейских стран был запущен. В сочетании с гигантскими военными расходами и низкой ценой на нефть это обрекло страны Восточной Европы на банкротство.

«В Уголовн. Улож. 1903 приводятся след. признаки ростовщических сделок: если заемщик вынужден. своими известными заимодавцу стеснительными обстоятельствами принять крайне тягостные условия ссуды; сокрытие чрезмерности роста включением роста в капитальную сумму под видом неустойки, платы за хранение; ссуда в виде промысла на чрезмерно обременительных условиях сельским обывателям за вознаграждение частью хлебом, а также скупка хлеба у крестьян по несоразмерно низкой цене при заведомо тягостных обстоятельствах продавца. Чрезмерным признается рост выше 12% годовых. Наказывается в 1–2 случаях тюрьмою или исправительн. домом, в 3) арестом или тюрьмою». Малый энциклопедический словарь Брокгауза и Ефрона

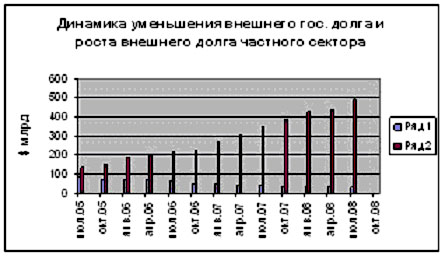

Аналогичная ситуация складывается в настоящее время и в России. По данным Центрального Банка РФ общий внешний долг России на 1 июля 2008 г. составлял $527.1 млрд., в том числе государственный долг $34,7 млрд.

В итоге Россия:

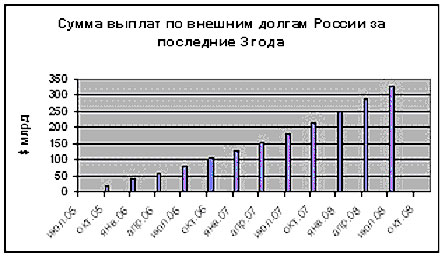

Платит Западу процентную ставку по кредиту, что при средней ставке 8% в год составляет более $40 млрд в год.

Гасит часть внешнего долга за счёт поставок сырья, что при среднем сроке кредита 4 года составит в 2008 году более $130 млрд в год.

Увеличила за три года внешний долг государственного и частного сектора от $227,9 млрд до $527,1 млрд.

«Политика правительства безнравственна. Мы спасали экономику США, не обращая внимания на проблемы внутри страны. Меры, которые правительство принимает сейчас, необходимы, но их нужно было предпринимать гораздо раньше. Зачем мы вкладывали деньги в ценные бумаги США и при этом не модернизировали свою промышленность, которая должна составлять основу ВВП? Нам надо было не скупать доллары и евро, а поднимать производство. Конечно, инвестировать хорошо, но нужно делать это с умом и уж точно не во вред своей стране». Ректор Уральского института бизнеса им. И. А. Ильина иерей Александр Миняйло

Ежегодные платежи по кредиту, достигшие объема более 170 млрд. при низкой экономической эффективности их использования требуют дальнейшего увеличения суммы привлеченных из-за рубежа средств для возможности одновременного погашения кредитов и кредитования экономики.

В результате экономика России в 90-х — в начале 2000 гг. находилась в состоянии классической «ростовщической ямы» — она могла выполнять платежи по государственным внешним долгам только при условии дополнительного привлечения кредитных ресурсов и реструктуризации долга. Только резкий рост положительного сальдо внешней торговли России за счет увеличения цен на нефть позволил выбраться государству из финансовой ямы государственных долгов.

Однако иная ситуация складывается с внешними долгами частного сектора России. Государство лишило реальную экономику заработанной ею валюты, изъяв за последние 3 года из оборота и заморозив в низкодоходных Фондах и Резервах валюту в сумме 509,3 млрд. В результате, не смотря на благоприятную общую внешнеэкономическую ситуацию, частный сектор попал в процентную ловушку — он вынужден для развития своей деятельности и обслуживания внешних кредитов прибегать к дополнительным внешним заимствованиям. За 3 года внешний долг частного сектора вырос в 3,6 раза.

Общеизвестно, что привлечение международных кредитов оправдано только в случае целевой закупки оборудования для создания «ключевых» отраслей промышленности и нужной им науки, в которых страна могла бы стать лидером международного рынка (путь Японии и Южной Кореи). Однако в России основная доля кредитов привлекается для развития ориентированных на экспорт предприятий сырьевого сектора и для строительства жилья, в основном элитного. Высокая доля нефти, нефтепродуктов и газа в структуре экспорта (в 2007 г. по данным ГТК РФ 71%) связана с высокой стоимостью энергоносителей на мировом. Основные кредитные средства идут на напрасные попытки увеличения вывоза сырья за рубеж. Россия с трудом выходит на уровень добычи нефти, существовавший в СССР.

|

|

Экспорт сырой нефти |

Экспорт нефтепродуктов |

Экспорт газа |

|||

|

|

Млн. т |

$ Млн. |

Млн. т |

$ Млн |

Млрд.куб.м |

$ Млн. |

|

2005 г. |

252,5 |

83438 |

97,1 |

33806 |

209,2 |

31670 |

|

2006 г. |

248,4 |

102283 |

103,5 |

44672 |

202,8 |

43806 |

|

2007 г. |

258,6 |

121503 |

112,3 |

52228 |

191,9 |

44837 |

|

За 6 мес. 2008 г |

122,7 |

85702 |

56,7 |

38365 |

109,4 |

35124 |

Привлечение иностранных кредитов заведомо убыточный способ управления экономикой. Так, на рынке строительства России, где крутятся колоссальные финансовые средства в основном спекулятивного и коррупционного происхождения, обычная схема кредитования следующая: фирма привлекает внешний кредит, строит здание и продает его будущим владельцам, возвращая кредит с процентами.. Однако, поскольку кредит можно отдать только валютой, то, в конечном счёте, расчёт за кредит выполняется через экспорт. При этом является второстепенным вопросом, экспортирует ли сама фирма товар или покупает валюту у своего государства, получившего её от экспорта сырья.

Иностранный кредит для развития предприятий сырьевого сектора в любом случае обеспечивает для кредитора, кроме дохода по процентам, покупку сырья со скидкой относительно международной цены. Кроме того, практически всегда кредит частному предприятию для развития производства предусматривает генеральным подрядчиком по проекту западную фирму, страховку проекта западными страховыми обществами, покупку оборудования западного производства, т.е. финансирование западных партнёров.

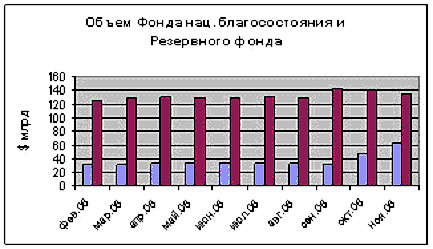

Основной объем поступившей в страну валюты правительством изымается и передается ЦБ РФ как валютные резервы и Минфину РФ для зачисления в Стабилизационный фонд, Фонд национального благосостояния и Резервный фонд. Смысл этих отчислений — правительство должно иметь возможности срочной мобилизации валютных активов в случае ухудшения экономической ситуации. Однако реально изъятие валюты из реальной экономики подрывают возможности развития отечественной промышленности и ведет к прямым финансовым — доходность замороженных активов близка к нолю. Кроме того, большая часть активов инвестируется на Западный финансовый рынок, т.е. используется для рисковых спекуляций.

На конец 2007 года валютная часть резервов ЦБ РФ включала в себя: 47% — долларовая часть активов, 42% — евро, 10% — фунты стерлингов, 1% — японские иены.

При этом: 60% активов вложены в ценные бумаги, 24% представлены валютными депозитами и остатками по счетам, 16% валютных резервов составляют сделки РЕПО (краткосрочный заем под залог ценных бумаг).

Но какой доход приносят в условиях развивающегося кризиса ценные бумаги и степень риска деятельности ЦБ РФ на международном финансовом рынке не публикуется.

Аналогичная политика проводится и Минфином РФ в отношении размещения средств Фондов на финансовом рынке. Из обрывочной информации руководства Минфина РФ о структуре размещения средств Фондов следует, что более ста миллиардов активов инвестированы в американские фирмы, находящиеся в центре скандалов, связанных с крахом американского ипотечного рынка. Динамика доходов от их размещения Минфином РФ не публикуется.

Однако ясно, что в условиях развивающегося мирового кризиса подобная политика правительства является по меньшей мере чрезвычайно рисковой.

Рассмотрим баланс поступления и расходования валюты Россией за последние 3 года (1.07.2005&mdash1.07.2008). Для оценок будем использовать данные ЦБ РФ, Минфина РФ и ГКС РФ. Для оценок принята средняя ставка кредита 8% и средний срок кредита 4 года.

При оценке объемов поступления и использования валюты не приняты во внимание поступления валюты от инвестиций и перевод валюты физическими лицами за рубеж.

Основной поток инвестиций связан:

с продажей иностранным фирмам высокодоходных предприятий на территории России (производство и поставка стратегического сырья за рубеж)

с участием в строительном бизнесе, возврат вложенных средств по которому осуществляется покупкой валюты у государства, т.е. за счет экспорта.

|

|

Поступление валюты, $ млрд |

Расходование валюты, $ млрд |

|

Внешняя торговля товарами и услугами, в том числе |

381,8 |

— |

|

внешняя торговля товарами |

435,8 |

— |

|

внешняя торговля услугами |

— |

54 |

|

Привлечение внешних кредитов |

626,5 |

— |

|

Итого, поступление валюты |

1008.3 |

— |

|

Обслуживание кредита, в том числе |

— |

327,3 |

|

оплата процентов |

— |

79,4 |

|

возврат кредита |

— |

247,9 |

|

Увеличение резервов ЦБ РФ и фондов Минфина РФ, в том числе |

— |

509,3 |

|

рост валютных резервов России в иностранной валюте |

— |

346,1 |

|

отчисления в Стаб. фонд, Фонд нац. благосостояния и Резервный фонд |

— |

163,2 |

|

Итого, использовано на обслуживание кредита и рост фондов и резервов |

— |

836,6 |

|

Использование в реальных секторах экономики |

— |

171,7 |

По данным Государственного Комитета Статистики РФ за последние 4 года общий объём инвестиций, поступивших в Россию, составляет $303 млрд. Накопленный объём инвестиций на середину 2008 года составил $242 млрд. Но основной объём инвестиций представляют товарные и валютные кредиты. Например, в 2007 г. объём инвестиций был $121 млрд. (пик инвестиций в Российскую экономику), но взносы в капитал, покупка акций и паёв составляла всего лишь 19 млрд, т.е. 15,7%. Общий накопленный объём инвестиций в виде взносов в капитал, покупки акций и паёв не превышает на сегодняшний день $40 млрд.

По данным ЦБ РФ сальдо перечислений физических лиц отрицательное, т.е. перечисление валюты за рубеж превысило её поступление в страну на 6 млрд в 2005 г. и на 11,2 млрд в 2006 г. Превышение общего объёма средств, перечисленных физическими лицами за рубеж, над поступлениями составила за 4 года около 40 млрд. Эта величина близка к сумме иностранных инвестиций, т.е. в общем балансе величина перечисления валюты физическими лицами из России практически компенсирует величину инвестиций в капитал и в акции. Поэтому эти показатели не будут учитываться в дальнейших расчетах.

Итоги финансовой деятельности за 3 года экономического блока правительства России можно подвести следующим образом:

получено валюты в сумме более $1000 млрд;

изъято из экономики, заморожено в низкодоходных Фондах и Резервах и используется для участия в спекулятивных операций на мировых финансовых рынках валюта в сумме $840 млрд;

использовала в реальных секторах экономики валюту в объёме не более $172 млрд;

осталась должна по кредитам $527,1 млрд, погашение данного кредита (5 лет, 8%) потребует порядка $640 млрд, что превосходит сальдо внешней торговли товарами и услугами за последние пять лет ($528,4 млрд).

Анализ внешнеэкономической деятельности России за трехлетние периоды 01.07.04—01.07.07 и 01.07.05—01.07.08 показывает, что поступление валюты в реальную экономику России уменьшилось, а внешний долг увеличился. Россия находится в долговой яме, несмотря на высокие международные цены на энергоносители, при существующей структуре расходов валюты она нуждается в дополнительном привлечении ресурсов. Но эта яма связана не с состоянием экономики, а с политикой Минфина РФ, регулярно изымающего из реальной экономики основную часть валюты (суммы в таблице даны в миллиардах долларах США), якобы для стабилизации экономики, а реально для малоуспешной игры на международных финансовых рынках.

|

|

1.07.04 — 1.07.07 |

1.07.05 — 1.07.08 |

|

Внешний долг |

391,9 |

527,1 |

|

Сальдо внешней торговли товарами |

365,3 |

435,8 |

|

Сальдо внешней торговли услугами |

–43,2 |

–54 |

|

Привлеченные кредитные ресурсы |

443,3 |

626,5 |

|

Обслуживание кредита |

251,2 |

327,3 |

|

Увеличение валютных резервов ЦБ РФ |

145,2 |

346,1 |

|

Увеличение Фондов Минфина РФ |

121,7 |

163,2 |

|

Остаток валюты, возможный для использования в реальной экономике |

247,3 |

171,7 |

Как следует из таблицы, в период с 01.07.05 по 01.07.08 из поступившего в страну порядка $1 трлн валюты в реальный сектор направлено не более $172 млрд (17,2%), заморожено и направлено на финансовый рынок около $840 млрд. В то время как из $765 млрд валюты, поступившей в период с 01.07.04 по 01.07.07 в реальный сектор было направлено $247 млрд (32,3%).

«Когда был принят Закон о Федеральной резервной системе, наш народ не осознавал, что в США устанавливается мировая банковская система, сверхгосударство, управляемое международными банкирами и промышленниками, действующими заодно, чтобы подчинить мир своей собственной воле. Федеральная резервная система прилагает все усилия, чтобы скрыть свои возможности, но правда такова: Федеральная резервная система захватила правительство. Она управляет всем, что происходит в нашей стране, и контролирует все наши зарубежные связи. Она произвольно создает и уничтожает правительства». Американский конгрессмен Л. Мак Фэдден

Совершенствование финансовых технологий и увеличение скорости оборота активов позволило банкам развить традиционные процентные механизмы получения прибыли. Одним из источников дохода банков стало получение прибыли от создания так называемых «новых денег» (добавочной денежной массы), возникающих при кредитовании клиентов. Механизм их создания основан на возможности увеличении находящейся в обращении объема денежной массы без увеличения денежной базы банка. Чем больше новых денег банк создаст, тем выше будет прибыль от процентов.

Сколько новых денег банк может создать зависит от норм регулирования банковской системы страны. В США банки обязаны держать 10% депозитов в обязательном резерве, т.е. они могут создавать в виде ссуды денежную массу в десять раз превышающую денежную базу банка и получать на них проценты от клиентов.

3. Международная финансовая Система как финансовая пирамида

История создания первых финансовых пирамид относится к XVII веку. Причем не следует полагать, что организаторами пирамиды обязательно являются недобросовестные коммерческие организации — некоторые государственные проекты также являются образцом пирамиды. Например, Государственные краткосрочные обязательства в 1995–98 гг. Международная финансовая Система, основанная на ничем не обеспеченном долларе, эмитируемом Федеральной резервной системой США также имеет признаки типичной финансовой пирамиды — стоимость доллара определяется постоянно генерируемым искусственным спросом на него, как на главную мировую резервную валюту. Объем долларовой массы в среднем ежегодно увеличивается на 10%. Приведённая цифра является оценочной, поскольку точные финансовые характеристики деятельности международной финансовой Системы по традиции не публикуются. С марта 2006 года Федеральная резервная система прекратила предоставлять правительству США данные о динамике денежного агрегата M3 (сумма наличных денег, чеков и вкладов), т.е. исключила из статистики банковские счета размером более $100 тыс. По неофициальным данным рост M3 в 2007 г. составлял 17%.

«M3 является наилучшим описанием, насколько быстро ФРС создает новые деньги и кредиты. Здравый смысл подсказывает нам, что правительство и центральный банк создает новые деньги из воздуха, уменьшает в цене стоимость каждого доллара в обращении.» Американский конгрессмен Рон Пол

Система частных банков ФРС США создаёт «из ничего» бумажные деньги, не обеспеченные реальными ценностями, и даёт их в долг правительству США. Доллар — «ценная бумага», опирающаяся только на доверие к нему плательщиков (как билет Мавроди), но международная финансовая система обязывает все страны пользоваться долларом в качестве главной резервной валюты. Это даёт ФРС право и возможность неограниченной эмиссии, что создаёт мировую финансовую пирамиду. Втянув США, а затем все государства, ведущие расчёты в долларах, в обслуживание финансовой пирамиды, ФРС уже не может остановить этот процесс. Невольными игроками пирамиды становятся все участники международного финансового рынка. Для поддержания устойчивости долларовой пирамиды ФРС, используя правительство США, искусственно создаёт спрос на эту валюту, формируя цепочку бесконечного рефинансирования старых и получение новых займов.

Лишняя денежная масса сбрасывается на международный товарный рынок в обмен на сырьё или на высокоприбыльный сектор финансового рынка. В 1995—2000 гг. деньги шли прежде всего в сектор «высоких технологий», что отражает индекс NASDAQ. До 2000 года рост этого индекса шёл почти по экспоненте, а общий объём капитализации составил порядка 10 трлн. Акции многих компаний в сфере информационных технологий увеличивались ежегодно в десятки раз при почти нулевой стоимости реальных активов. Например, компания «America Online» по капитализированной стоимости превосходила в четыре раза корпорацию «General Motors». Естественно, стоимость акций этих компаний была сильно завышена, соответствующая прибыльность не могла быть обеспечена за счёт реальной деятельности. Возник типичный экономический пузырь («пузырь доткомов» — от англ. точка ком. — «.com»), который лопнул в марте 2000 года. Многие американские лидеры Интернет-бизнеса потеряли сотни миллиардов долларов, пропали виртуальные активы компаний на сумму порядка 7 трлн. долларов, при этом реальная собственность многих компаний не изменилась. В результате этого кризиса средства с рынка высоких технологий перетекли в ипотечный сектор, который, в свою очередь, обрушился в 2008 году.

Чтобы пирамида продолжала работать, доллар должен пользоваться постоянным спросом на международном рынке, а для стока растущей долларовой массы необходим постоянно увеличивающийся рост потребления. Для этого были выработаны правила, обязывающие руководство стран под угрозой санкций МВФ:

иметь доллары в качестве золотовалютного резерва;

вести основные международные расчеты (в первую очередь за сырьё) в долларах;

изымать из обращения часть валютной массы и размещать её в малодоходную финансовую программу за рубежом.

Россия точно следует указанным правилам и вносит вклад в поддержку пирамиды — имеет низкодоходные рисковые государственные активы в валюте на сумму $592 млрд. Кроме того, на руках у граждан России по данным ЦРУ США находится порядка $70 млрд. Размещение части государственных валютных резервов на депозите в США не меняет ситуацию — мы кредитуем экономику США и ещё платим за это процент, поскольку процент по депозиту всегда меньше, чем процент по займу (у слабой страны по определению более низкий кредитный рейтинг).

Поскольку стоимость международных займов для России составляет порядка 7—9%, а в 2005 г. в портфеле валютных резервов ЦБ РФ доллар США приносил 3,2% годовых, евро — 2,2%, фунт стерлингов — 4,8%, то при официальной инфляции доллара в 2,7% (2007 г) и Евро 1,8% (2006 г.) замороженные валютные активы России ведут

к прямым потерям от навязанной государству финансовой схемы;

к поддержке финансовой пирамиды за счет связывания долларовой массы и обеспечением доллара экспорта сырья.

Ситуация усугубляется тем, что часть государственных валютных активов инвестирована в иностранные компании, ведущие рисковую спекулятивную деятельность на виртуальном финансовом рынке, что может иметь катастрофические последствия в условиях развивающегося финансового кризиса. Например, в 2007 г. по данным ЦБ РФ часть золотовалютных резервов России (порядка $100,8 млрд, 21% золотовалютных резервов) была вложена в ипотечные облигации убыточных компаний Fannie Mae и Freddie Mac., основных участников развивающегося финансового кризиса — обе компании подозреваются в мошенничестве и взяты под внешнее управление. Однако Минфин РФ даже в конце августа 2008 г. убеждал оппонентов в мудрости такого решения. Причём показателей экономической эффективности вложений похоже не знает и сам Минфин, называя то $72 млн за 8 месяцев от размещения $20 млрд (0,5% в год), то $1 млрд за 6 месяцев от размещения $60 млрд (3,3 % в год).

Важнейшим инструментом современного ростовщичества становится кредитная карточка. Банк, организуя систему кредитов, создаёт на рынке добавочную денежную массу и получает возможность вкладывать её в сегодняшний рынок (т.е. в финансировую пирамиду) путём заимствования из будущих доходов клиентов. В середине 90–х годов в США объём создаваемой кредитными картами денежной массы превысил $150 млрд в год, а потребительский долг достиг $1 триллиона. По данным советника президента США по экономике Линдсэя Лоуренса в 2000 г. американцы потребили на $700 млрд больше, чем заработали. По сведениям веб-сайта Credit.com, к началу 2008 года неоплаченные долги американцев за покупки по пластиковым кредитным карточкам достигли $961 млрд. Увеличивая покупательную способность, расширяя сферу производства и услуг, использование кредитных карточек одновременно увеличивает личные долги их владельцев — пользователь кредитной карты автоматически попадает в финансовую ловушку.

Другим инструментом поддержания стабильности финансовой пирамиды являются международные кредиты, дающие мощный сток ничем не обеспеченной валюты взамен на поставки реальных ценностей — сырья и товаров.

Финансовый рынок — рынок торговли финансовыми активами: валютой, ценными бумагами (обязательства, акции и т.д.), кредитами, депозитами, производными финансовыми инструментами.

Экономика США имеет элементы защиты от раздувания долларовой пирамиды внутри страны, перекладывая большую часть последствий эмиссии долларов на мировую финансовую систему. Имеются механизмы превращения избыточной, ничем не обеспеченной долларовой массы в реальные товарные ценности:

ограничение ввоза более или менее значительных сумм долларов внутрь США;

ограничение продажи товаров за наличную валюту;

ограничение поступления валюты из-за рубежа на банковские счета внутри США;

в критических случаях банки США могут разделить валюту по происхождению на внутреннюю и внешнюю (по номерам серий или кодированной защите), поставив под сомнение законность источников происхождения последней и заморозить её.

4. Мировая финансовая Система, как «финансовый пузырь»

Финансовый пузырь возникает в результате торговли активами на финансовом рынке по завышенным ценам, существенно отличающимся от их истинных цен. Как правило, возникновение пузыря является следствием спекуляций, ценового сговора или мощного теневого регулирования рынка — цены в экономическом пузыре не определяются соотношением спроса и предложения. Наиболее легко финансовый пузырь возникает на финансовом рынке (финансовая ёмкость которого превышает в десятки раз рынок реальных товаров и услуг) в форме фиктивного капитала, приносящего деньги, минуя реальное производство или сферу услуг.

Производный финансовый инструмент (дериватив) соглашение между двумя сторонами, по которому они принимают на себя обязательство или право передать определённый актив в установленный срок по согласованной цене и согласно которому предполагается получение дохода за счёт разницы цен и не предполагается поставки товара или иного базового актива.

Большую часть современного финансового рынка составляет рынок виртуальных финансовых инструментов. Сегодня доля виртуальных финансовых ценностей превысила 90% от общего оборота мирового рынка. В середине XIX веке эта доля составляла менее 50%. Например, оборот валютных бирж превысил $1100 трлн, рынок производных финансовых инструментов — $860 трлн, в то время объём совокупного мирового ВВП составляет лишь $65 трлн. Объём финансовых фьючерсов на нефть, превышает объём физической нефти (в ценовом выражении) в сотни раз. Поскольку вздувание финансового рынка происходит чисто спекулятивным путем и не имеет никакой реальной связи с производством товаров или услуг возникает финансовый пузырь. Упрощённая модель развития пузыря предполагает, что в обществе потребления ряд участников спекулятивного рынка покупает переоцененные или виртуальные активы с целью продать их другим спекулянтам по большей цене. Пузырь лопается, когда раскрученный спекулятивный процесс становится далее невозможным.

«Спекулятивные биржевые сделки первоначально представляли собой только простое случайное перемещение паев и акций от одного лица к другому в процессе отчуждения имущества. Но когда биржевые маклеры захватили дело в свои руки, это превратилось в торговлю, сопровождаемую небывалыми интригами и надувательством при сохранении честности на лице» Словарь торговли и коммерции, 1757 г.

В реальности схлопывание финансового пузыря связано с тем, что рост активов является результатом роста чисто виртуальных финансовых активов финансового рынка. Эти активы могут быть использованы только для спекуляций и строительства финансовых пирамид.

Одним из механизмов возникновения финансового пузыря является сбрасывание использованной финансовой пирамидой денежной массы в те виртуальные активы, которые на данный момент являются наиболее высокоприбыльными (например, в акции компаний сектора высоких технологий в 1995–2000 гг. и в ценные бумаги ипотечного рынка в 2006–2007 гг. и т. д.).

«Финансовый рынок- это не просто поле для зарабатывания денег. Не смотря на свой неустойчивый, почти виртуальный характер, он становится инструментом в борьбе за мировые ресурсы, рынки, за политическое влияние». Дж. Сорос

Естественно, в надувании финансового пузыря принимают участие не только биржевые спекулянты. Например, создание ипотечного пузыря в 2007 году сопровождалось широкой рекламной компанией — «цена на недвижимость может только расти», «новой подходящей для жилья земли не появится», «людей много — всем надо где-то жить», «если не купишь дом сейчас, то не сможешь купить никогда», увлекшей в процесс сотни тысяч американских семей. Кроме того, создание пузыря сопровождалось резким снижением требований к получению кредитов на жильё — банками США практически было снято требование 20% первого взноса, ограничения размера кредита доходами за 3–4 года. Например, согласно данным сайта markit. com в 43% случаев предоставления кредита на жильё банки США вообще не требовали подтверждения доходов. В результате в США объём ипотечных кредитов превысил $10 трлн. Причем 67% полученных закладных банки перепродали на финансовом рынке, создав основу надуваемого финансовыми спекулянтами пузыря. Стремление заработать, посадить клиента «на иглу», втащив его в финансовый пузырь, поставило под угрозу выселения сотни тысяч семей.

Другим механизмом возникновения финансового пузыря может быть взаимодействие мировой финансовой Системы со слабой национальной экономикой какой–либо страны. Как только объём обслуживания государственного долга международными финансовыми институтами становится сопоставимым с потоком доходов государственного бюджета, экономика страны попадает под контроль Системы и начинает работать на международный спекулятивный капитал. Большинство стран мира попадают в такую зависимость, поскольку совокупный мировой ВВП сопоставим с величиной совокупной мировой внешней задолженностью. В результате Система может организовать периодическое чередование волн притока и оттока международного капитала на национальный рынок страны. В фазе притока международного капитала ценность фиктивного капитала (ценных бумаг) в данной стране многократно возрастает по чисто спекулятивным причинам. Цены на ценные бумаги, большей частью виртуальные, резко увеличиваются, создавая впечатление экономического бума, в реальности создавая очередной финансовый пузырь.

Ещё одной причиной возникновения финансового пузыря является перетекание капитала на финансовый рынок из промышленности, не могущей конкурировать по доходности со спекулятивными сделками. Снижение прибылей традиционных производств, например, за счёт роста стоимости энергоносителей, приводит к уходу из них капитала и провоцирует кризисные явления на финансовом рынке.

Современная система мировой экономики накануне кризиса 2008 г.:

$ 65,61 трлн. совокупного мирового ВВП;

$ 6,85 трлн. совокупных резервов национальных банков в иностранной валюте и в золоте;

$ 54 млрд. общий внешний долг стран;

$ 33,5 трлн. внешнего государственного долга;

$ 1100 трлн. капитала, обращающегося на валютных биржах;

$ 51 трлн. капитала, обращающегося на рынке акций;

$ 860 трлн. капитала, обращающегося на рынке производных финансовых инструментов (деривативов);

$ 45 трлн. капитала, обращающегося на рынке облигаций и долговых обязательств;

$1 трлн. оборота международных наркокартелей;

$1 трлн. совокупные мировые военные расходы мира;

$ 74,2 трлн. активов 1000 крупнейших коммерческих банков;

$ 531 млрд. активов исламских банков, не работающих по ростовщическим схемам;

$ 30 трлн. международных банковских кредитов;

$ 14 трлн. совокупного официального мирового экспорта;

Особое место занимает созданная ФРС мировая долларовая пирамида. Её поддурживает виртуальный финансовый рынок, который рождает колоссальный спрос на избыточную долларовую массу, не обеспеченной реальными материальными ценностями. Однако рост финансового пузыря не может быть бесконечным, поскольку идёт обмен ресурсами между виртуальным финансовым и товарным рынком. В результате рано или поздно наступает момент, когда искусственно раздутые финансовые пузыри начинают оказывать разрушительное влияние на реальные сектора экономики, а сами стремительно лопаются.

Экономика США сегодня является самой мощной в мире, однако, её могущество в большой степени связано с деятельностью финансовых рынков. Основные сделки на рынках виртуального финансового капитала осуществляются в США. Доля США в мировой экономике составляет:

90% — в обороте валютных бирж, где оборачиваются самые ликвидные активы (деньги);

65% — в обороте фондовых бирж, где оборачиваются самые доходные активы (акции);

57% — доля американских компаний в числе 500 крупнейших компаний мира;

48% — доля расчетов в американской валюте во всей международной торговле;

46% — доля американских компаний в общемировой капитализации;

63,3% — доля долларов США в международных накоплениях резервной валюты.

В настоящее время:

Международные резервы США 2.627 трлн. (2007 г.)

ВВП 13,87 трлн. (2007 г.), 14,4 трлн. (прогноз на 2008 г.)

Общий внутренний и внешний долг государственного сектора США 61 трлн.

Общий внутренний и внешний долг федерального правительства 10,5 трлн.

Общий внешний долг частного и государственного сектора США 13,8 трлн.

Внешний долг федерального правительства 2,6 трлн.

Внешний государственный долг США перед Россией 65,3 млрд. (июнь 2008 г.)

Общий долг частного сектора 38,2 трлн., в том числе

1. долг финансового сектора 14,2 трлн.

2. долг корпораций 9,0 трлн.

Военные расходы США $ 550 млрд.

Поэтому кризис экономики США или доллара неминуемо ведёт к серьёзным проблемам национальных экономик всех стран. Однако слабость национального финансового рынка какой-либо страны, например, в России или Иране, в данном случае позитивна, т. к. смягчает последствия мирового кризиса.

<5. Банки России и мировая финансовая Система

Созданная в России банковская система соответствует критериям ростовщической системы: высокие процентные ставки, жёсткие судебные и внесудебные методы возврата кредитов, обман и закабаление клиентов. Рынок потребительских кредитов по нравам часто напоминает средневековый — известны случаи, когда ради возврата кредита клиенты лишались последнего имущества, а целые семьи, включая детей, заканчивали жизнь самоубийством.

Финансовая политика банков не позволяет отечественному бизнесу развивать производство и сельское хозяйство, поскольку процентная ставка по кредиту почти всегда выше прибыли реального производства, которая обычно не превышает 10–15%. Поэтому любой кредит является финансовой ловушкой для производителя. Политика банков делает полностью невыполнимыми все декларируемые правительством программы, не связанные с хищнической приватизацией собственности бывшего СССР.

«Ясно, что в настоящее время существует финансовая сила, которая ведет мировую, строго организованную игру: вселенная — игорный стол, ставка — мировое могущество» Генри Форд

Эта кредитная политика ориентирует экономику на сырьевой колониальный путь развития. Такая политика отсекает возможности малого бизнеса, рисковой и инновационной деятельности.

Кроме того, следуя мировой финансовой практике, российские банки с удовольствием финансировали спекулятивные операции на мировом финансовом рынке, например, вкладывали деньги в отечественные и зарубежные ипотечные компании, открывали для них кредитные линии и гарантировали безопасность кредитов. Не обращая внимание на то, что кредиты были настолько рисковые, что стоимость их страховки на американском рынке часто превышала 7%.

Финансовая «Империя почти невидима, поскольку не имеет официальной структуры. Большинство ее граждан даже не знают, что они подчиняются ей, или, более корректно, они признают, что подвержены действию неличных и иногда разрушительных сил, но они не понимают, что представляют собой эти силы…» Дж. Сорос

6. Глобальные последствия деятельности мировой финансовой Системы

Деньги разрушают все системы ценностей, опирающиеся на что-либо другое, кроме денег.

В 20 веке производство перестало быть движущей силой экономики, как это было в предыдущие века. Недаром эта ситуация камуфлируется термином «постиндустриальное общество». Получение прибыли методами виртуальной экономики стало основой обогащения. Власть перешла под контроль финансистов, которые управляют громадными суммами денег через банки, страховые агентства, различные фонды и т. д. Они контролируют денежные потоки и форму денег. Меняя цифровые значения на электронных счетах в электронной памяти компьютеров, они превращают деньги из одной национальной валюты в другую, оплачивая перемещение виртуальных ценностей от одного владельца к другому.

«В очень многих сферах политические лидеры уже не обладают суверенитетом в принятии решений. Но они полагают, что ещё могут сами решать центральные вопросы. Я утверждаю, что это лишь фантазия, только иллюзия». Бывший генеральный секретарь ООН Бутрос Гали

Возникла новая глобальная элита, опирающаяся только на деньги, не имеющая привязки к интеллекту, морали и этике, не связанная с какой-либо определенной страной. Она разрушает все другие элиты, основанные на реальном производстве, науке, культуре, расе, религии, этносе или происхождении, в результате чего последние перестали выполнять регулирующую роль в современном обществе. Миром стал править крупный капитал, а не выбранные президенты или правительства.

«Ни что так не отвлекает от мыслей о … мире, как борьба за существование! Может быть, подспудно, многие и понимают тленность земных ценностей, но у них нет альтернативы, нет твердой опоры на пути к Богу. Истинное Учение недоступно … знания под запретом. Да и как их можно разрешить, если они могут дать непомерную власть каждому, кто к ним прикоснется, и каждый сможет пошатнуть власть действующую. Когда люди начинают чрезмерно задумываться о Боге, необходимо принимать решительные меры — так погружать их в борьбу за существование, чтобы в заботе о бренной оболочке все эти мысли были отброшены.» Выступление д-ра Давида в Интерлакене на международном съезде Великих Мастеров Лож

Социальные государства пали жертвой политики делания денег. Результатом стало драматическое падение уровня жизни огромной части населения, резкая общественная поляризация с массовой безработицей, с одной стороны и с отвратительным новым классом спекулянтов, с другой. Капитал чувствует себя наиболее комфортно тогда, когда имеет неограниченную возможность использовать нищету, голод и негарантированные условия существования.

Это объясняет, в частности, рост коррупции и экономической преступности в государствах, исповедующих принципы общества потребления. Мировая финансовая Система объективно поддерживает экономическую преступность ради достижения своих геополитических целей и заинтересована, чтобы у власти в странах — заёмщиках стояли как можно более коррумпированные люди. Пример России в 90-х годах показывает, что разворовывание валютных кредитов и перевод их на частные банковские счета за рубежом соответствует интересам Системы. В этом случае деньги остаются на счетах западных банков, но у страны-заёмщика образуется долг, кроме того, правящая элита попадает под иностранный контроль, т. к. на неё появляются компрометирующие материалы. Кроме того, руководители, которые хранят свои личные деньги в иностранных банках, никогда не станут принимать решения, которые бы поставили под угрозу их личные состояния. В случае конфликта интересов они всегда будут на стороне мировой финансовой Системы.

«Кризис доллара и фунта, который разворачивается в настоящее время, показывает, что нынешняя система, основанная на привилегии резервных валют, является не только несправедливой, но и неприемлемой. Следовательно, должна быть создана валютная система, основанная на золоте и имеющая беспристрастный и универсальный характер». Президент Франции Шарль Де Голь

Современные экономические механизмы управления мировым сообществом оказывают решающее влияние на базовые геополитические процессы. Например, они позволяют осуществить экономическую эксплуатацию той или иной страны без её оккупации, гораздо выгоднее и дешевле втянуть страну в долговую зависимость и установить контроль над её руководством. Построение мировой финансовой системы на основе эксплуатации стран третьего мира и получения прибыли за счёт пирамид и операций с виртуальным финансовым капиталом ведёт весь мир к финансовому, политическому, экологическому и моральному кризису Западного мира, основанного на системы ценностей общества потребления.

«Отсутствие в стране, и особенно в общегосударственном масштабе, эффективных ограничений против нечестного добывания денег содействует образованию небольшого класса чудовищно богатых и обладающих большой экономической мощью людей, главной целью которых является удержание и увеличение их власти. Первоочередной необходимостью является изменение условий, дающих возможность этим людям накапливать власть, обладание и использование которой не направлено к обеспечению всеобщего благосостояния. Мы никому не ставим в упрек богатство, которое является выражением его собственной силы и мудрости, если оно получено честным путем и правильно используется. Мало того, что оно должно быть получено без ущерба для страны. Мы можем допускать, чтобы эти деньги наживались лишь до той поры, пока эта нажива идет на благо обществу. Я знаю, что это означает политику гораздо более активного вмешательства правительства в экономическую жизнь страны, чем когда - либо наблюдалось. Однако мне кажется, мы должны учитывать тот факт, что такое усиление правительственного управления является теперь необходимым». 26-ой президент США (1901—1909 гг) Теодор Рузвельт

Западная система ценностей включает следующие положения:

«свобода» как отказ от системы ценностей предыдущих исторических эпох, в том числе как право нарушать библейские заповеди;

«политкорректность» как запрет обсуждения отхода западной системы от библейских ценностей, в частности разрешения иудаизмом и протестантством ростовщичества, запрещённого православием, католичеством и мусульманством;

«демократия» как высшая ценность, хотя её базовые положения относятся к рабовладельческой и языческой демократии, хотя по словам К. Маркса «ни одно законодательство позднейшего времени не бросает должника столь жестоко и беспощадно к ногам кредитора-ростовщика, как законодательство Древних Афин и Рима»;

«священное право частной собственности», также восходящее к Древней Греции, хотя в истории сохранилось понятие афинских законов «драконовы меры» как синоним жестокого и несправедливого наказания за нарушение права частной собственности.

Сегодня очевидно, что построение общества потребления оказалось невозможным, поскольку оно нарушает принципы социальной справедливости и рождает глобальные проблемы, связанные с результатами утилитарного отношения к Природе. Ресурсы земли ограничены и не могут выдержать нагрузку общества, живущего по законам безудержного потребления. Население США, составляющее 5% от общего населения планеты, потребляет 40% мировой энергетики, 50% всех продуктов и услуг, производимых на Земле. Но расходуют они главным образом не свои ресурсы, а невозобновляемые природные ресурсы развивающихся стран.

Создание общества потребления только для «золотого миллиарда» методами процентной эксплуатации, получения прибыли за счёт пирамид и операций с виртуальным финансовым капиталом не только аморально, но и ведёт к краху саму Западную систему и весь мир.

Попытки встроить Россию в мировую экономическую систему в качестве равноправного партнёра безнадёжны в принципе, поскольку Система создавалась Западом для удовлетворения собственных интересов за счёт других стран.

Активное распространение Западной системы ценностей уже привело мир к тяжёлой депрессии, поскольку:

правительства ведущих стран не соблюдают международные нормы, ведут передел сфер влияния военными, политическими и экономическими методами, дискриминируя права целых народов, не соблюдаются права человека, возродилась работорговля;

система не позволяет миру избавиться от эпидемий и голода;

растёт социальное расслоение общества;

идёт массовое распространение малоизученных и потенциально опасных, но «экономически выгодных» продуктов (искусственных пищевых добавок, синтетических препаратов, генно — модифицированных продуктов и т.д.);

возрастает экологическое давлению на Планету;

идёт деградация людей mdash; возникает катастрофическая пассивность, моральное разложение, растёт употребление наркотиков и алкоголя, увеличивается преступность, проституция, увеличивается количество людей с психическими отклонениями, информационное зомбирование ведёт к росту шопингомании, игромании и Интернет — зависимости.

Что касается России, то мы видят редкий в истории пример общества, которое движется от цивилизации назад, к более примитивным формам социальной жизни. Признаками этого является развал науки и образования, разрушение высокотехнологичных производств, превращение экономики в сырьевую, падение культуры, расцвет демагогии и шарлатанства.

Чтобы остановить катастрофическую деградацию мирового сообщества, существующая сегодня система ценностей должна быть радикально изменена — человечество и Природа не смогут выдержать дальнейшего развития аморального общества потребления.

Осознание надвигающейся катастрофы, связанной с деградацией мировой финансовой Системы и необходимости создания новой системы ценностей носится в воздухе. В обществе назревает не только экономический, но и социальный кризис.

Ещё в 2000 году более 30 членов Сената Италии призвала парламент своей страны и других европейских стран срочно осознать приближающуюся валютно-финансовую катастрофу и принять программу возврата к системе, не привязанной к доллару. В документе говорится, что созданный МВФ гигантский спекулятивный пузырь, достиг размера $300 трлн при всемирном производстве не более $40 трлн, что обуславливает неизбежность тотального краха долларовой системы.

В марте 2008 года епископ Католической церкви Джанфранко Джиротти предложил прибавить к традиционным семи смертным грехам «семь социальных грехов»:

нарушение «биоэтики» (например, контроль рождаемости);

исследования, сомнительные с точки зрения морали (например, связанные со стволовыми клетками или генной инженерией);

загрязнение окружающей среды;

усугубление растущей разницы между бедными и богатыми;

излишнее богатство;

злоупотребление наркотиками;

доведение до бедности.

<7. Экономика России в условиях международного финансового кризиса

Относительно благополучное состояние экономики России связано с высокими ценами на энергоносители, которые также являются одной из причин мирового финансового кризиса, поскольку снижают прибыльность реального производства.

В России кризис ложится тяжёлым бременем на население, которое платит за ошибки и преднамеренные риски экономической политики Минфина РФ и ЦБ РФ. Прекращение внешнего кредитования и внешнего инвестирования экономики России в чистом виде не должно привести к проблемам с возвратом внешних валютных заимствований. Накопленные государством Валютный резерв, Фонд национального благосостояния и Резервный фонд позволят рассчитаться по относительно незначительным внешним долгам государства. Объемы государственных накоплений позволяют погасить внешние задолженности и частного бизнеса. Даже при падении цен на энергоносители до уровня первого полугодия 2007 г. это приведёт лишь к уменьшению размеров Фондов и валютных резервов ориентировочно в два раза.

Однако правительство пытается реальными ценностями залатать дыры финансового рынка, большей частью основанного на виртуальных, а не реальных активах. Это тем более опасно, поскольку госбюджет несоизмерим с финансовым рынком, являющимся частью международного финансового пузыря. Намерение государства за общегосударственный счёт накачать ликвидность этой части экономики и поддержать финансовый пузырь виртуального рынка (включая фондовый рынок, который является сегментом международного финансового пузыря) могут оказаться попыткой подогреть свечкой космос, поскольку оборот мирового финансового рынка почти в сто раз больше совокупного ВВП и в тысячу раз больше средств планируемых правительствами развитых стран для его поддержания. Потери спекулянтов на виртуальном финансовом рынке несоизмеримо больше реальных возможностей экономики — к середине октября 2008 г. потери виртуальных активов только 8 российских миллиардеров превысили $130 млрд, в то время как выделенные на ликвидацию кризиса средства не превышают $40 млрд. Однако благодаря лоббистским возможностям финансовых спекулянтов, занимавшихся рисковыми операциями ради высоких прибылей, правительство уже тратит валютные резервы на компенсацию их потерь.

Ещё одна проблема экономики России связана с тем, что большая часть валютных поступлений не использовалась в реальной экономике, а перетекла на мировой финансовый рынок. За последние три года в Россию поступило порядка $1 трлн. Из них $840 млрд были направлены на финансовый рынок, причем в его наиболее рисковый, но низкодоходный сектор.

По данным журнала Smart Money в результате кризиса с середины лета до середины октября 2008 года только 8 крупнейших предпринимателей РФ потеряли около 130 млрд.:

владелец «Русала» Олег Дерипаска $ 28,4 млрд;

основной акционер «Лукойла» Вагит Алекперов — $ 9,4 млрд;

владелец Новолипецкого меткомбината Владимир Лисин — $ 21,7 млрд;

совладелец «Северстали») Алексей Мордашов — $ 16,6 млрд;

акционер «Альфа-групп» Михаил Фридман $ 13,8 млрд;

владелец «Евраза» Роман Абрамович, $ 15,1 млрд;

совладелец «Металлоинвеста» и «Норникеля»Алишер Усманов — $ 14,4 млрд;

владелец Магнитогорского металлургического комбината Виктор Рашников — $ 9,7 млрд.

Естественно кризис вызовет проблемы у части экономики, построенной по принципу финансового пузыря (строительный бизнес, часть ресурсодобывающей и ресурсоперерабатывающей промышленности, часть банков, неадекватно финансировавших экономический пузырь и зарабатывавших на спекулятивном фондовом рынке).

Кризис может привести к краху спекулятивного финансового пузыря относительно слабо развитого отечественного фондового рынка и к финансовым потерям организаций, активно работавших на зарубежных фондовых площадках. В первую очередь это касается государственных институтов, занимавшихся масштабным инвестированием в американские финансовые компании.

По мнению многих аналитиков Россия достигла предела возможностей добычи нефти и газа, а следовательно дальнейший рост экспорта не возможен. Другие отрасли экономики разрушены и продолжают деградировать. Планы развития промышленности, ориентированной на высокие технологии, больше напоминают рекламную компанию, чем реальные планы развития. Да и перестраивать экономику и промышленность поручено людям типа Чубайса и Кириенко — специалистам по разрушению и криминальной «приватизации». При такой политике государство неминуемо столкнётся с негативными последствиями развивающегося финансового кризиса — сегодня оно лишь временно избегает экономического краха только благодаря природной ренте и высоким ценам на энергоносители.

8. Ближайшие перспективы развития мировой финансовой системы

В настоящее время правительства всех стран обеспокоены сложившейся ситуацией. Диспропорция между реальной мировой экономикой и размерами спекулятивного финансового пузыря сделали мировую финансовую Систему неустойчивой.

Банки и другие финансовые институты, увлекшись высокодоходными спекулятивными операциями на финансовом рынке, перекачали денежную массу в необеспеченные или малоликвидные активы и стали неспособны выполнять текущие обязательства в реальной экономике.

Руководители экономических блоков большинства правительств понимают, что надвигающийся кризис связан с базовыми свойствами существующей мировой финансовой Системы: процентным капиталом, долларовой пирамидой, финансовым пузырём. Они понимают, что следующий виток кризиса произойдет в ближайшее время и будет иметь катастрофические последствия для всей мировой экономики.

Но понимание не означает намерения принципиально изменить Систему. Лидеры финансовой Системы продолжают руководствоваться принципом: достижение прибыли любой ценой.

Да, многие экономисты понимают, что любая финансовая пирамида или финансовый пузырь неизбежно разрушаются, но они продолжают принимать в них участие. Миллиарды долларов крутятся в высокодоходных инвестиционных фондах «хайп» (High Yield Investment Program — разновидность пирамиды для работы с электронной валютой), срок жизни которых по определению измеряется сутками. Но это не смущает организаторов и участников разного рода пирамид — надежда успеть «урвать» свою долю денег выше разума. Такая же логика руководит и теми, кто создал действующую в настоящее время мировую финансовую систему.

«Мы очень признательны руководителям средств массовой информации и крупных журналов … за то, что они в течение более сорока лет соблюдали предельную осторожность относительно освещения нашей деятельности. Фактически, в противном случае мы просто не смогли бы в течение всех этих лет осуществлять наши проекты, если бы на нас было сосредоточено пристальное внимание общественного мнения». Дэвид Рокфеллер

В настоящее время усилия мирового сообщества брошены на ликвидацию последствий создания финансового пузыря, а не на реорганизацию самой мировой финансовой Системы. Необходимость реорганизации Системы анонсируется, но никаких конкретных действий не производится, поскольку реорганизация слишком сильно затронет интересы её организаторов. Выделяемые правительствами на противодействие кризису 4 — 5 триллионов могут только временно залатать возникшие дыры финансового рынка, оборот которого в тысячу раз больше. Причём только часть этих сумм будет выделена из бюджета, значительная часть будет введена в оборот за счёт печатного станка ФРС.

Последствия воздействия финансового пузыря могут быть уменьшены посредством:

разумной поддержкой банков, имеющей целью направить средства в реальную экономику, а не компенсацию виртуальных потерь на спекулятивном рынке;

введением мер для финансовых рынков, на правленых на ограничение спекулятивной деятельности.

При решении даже этой частной задачи возникают серьёзные проблемы.

Захотят ли финансовые институты перекачать полученные средства в реальную экономику, которая не приносит сиюминутных гигантских прибылей, или примутся создавать очередной высокодоходный финансовый пузырь?

«Как переживет кризис глобализация, которая зависит от продолжения либеральной рыночной политики во всем мире? Технологии (особенно удешевление информации и средств коммуникации) тоже, конечно, играют большую роль, но сами по себе они не способны развивать глобализацию. Куда большую роль играет решимость развивать открытые финансовые системы, поощрять прямые инвестиции и снимать торговые барьеры.

Нынешний финансовый кризис таит в себе три опасности для глобализации. Во-первых, он может отбить желание либерализовывать финансовые рынки. Если даже США и Европа не справляются с управлением свободным финансовым рынком, как могут развивающиеся страны надеяться удержать контроль над ним? Во-вторых, он может подорвать веру в модель капитализма, основанную на свободном рынке. … Наконец, кризис может ухудшить состояние мировой экономики». Экономический обозреватель газеты The Financial Times Мартин Вулф.

Хватит ли у государств реальных активов сшить порвавшиеся финансовые потоки, поскольку большая часть из инвестированных активов будет перехвачена прогоревшими финансовыми игроками для компенсации своих виртуальных потерь? Не надо забывать, что они имеют колоссальные лоббистские возможности и не преминут компенсировать свои убытки за счёт бюджета, т. е. за наш счёт. Вспомним, что финансовая ёмкость виртуального рынка на два порядка превышает рынок реальных товаров и услуг.

Более того, во всём мире продолжают нарастать избыточные ничем не обеспеченные свободные долларовые ресурсы, которые могут в любой момент обрушиться на мировой рынок реальных товаров, вызвав катастрофическую инфляцию и крах существующей финансовой системы с трудно прогнозируемыми последствиями.

Поскольку одна из основных задач финансового пузыря — поддержание долларовой пирамиды, то при перекрытии финансовых перетоков постоянно эмитируемой ФРС долларовой массы на спекулятивный финансовый рынок, пирамида немедленно рухнет. Но реальных активов в США на эти цели нет. Поэтому план министра финансов США в администрации Буша Полсона по увеличению ликвидности инвестиционно-банковского сектора на $700 млрд в основном был профинансирован за счёт простого увеличения государственного долга. Мировая финансовая система не намерена менять существующие правила перекачки мировых богатств в свой карман.

Поэтому просто уменьшить размер финансового пузыря ограничительными мерами невозможно, поскольку других адекватных по размерам механизмов сброса долларов у ФРС нет. Дальнейшее увеличение сброса долларовой массы на международный рынок как продолжение существующей практики международного кредитования также невозможно — это подорвёт доверие к доллару, обрушит долларовую пирамиду и вызовет схлопывание самого долларового пузыря.

Высокие цены на нефть, расчёты за которую пока производятся в долларах, на какое-то время связали часть избыточной долларовой массы. Но поскольку ФРС не намерена отказываться от бесконтрольной эмиссии долларовой массы, уменьшение роли финансовых пузырей катастрофически скажется на устойчивости и без того шатающейся долларовой финансовой пирамиды.

Второй причиной неизбежно надвигающегося общего кризиса мировой финансовой Системы является навязывание всё большему числу стран общества потребления, признающего в качестве основной характеристики прибыль, а в качестве основного регулятора рынок.

«В искусстве наживать состояние никогда не бывает предела в достижении цели, т. к. цель-то здесь оказывается беспредельное богатство и обладание деньгами. Все занимающиеся денежными оборотами стремятся увеличить свои капиталы до бесконечности.» Аристотель.

Причём рынок регулирует жизнь общества так, чтобы обеспечить максимальную прибыль во всех звеньях экономики. Однако из хорошо развитой учёными теории автоматического регулирования применительно к механическим, электронным процессам, процессам в головном мозге известно, что невозможно построить устойчивую систему на основе обратной связи только по одному параметру, да еще положительной. Система неизбежно пойдет «вразнос» и разрушится, если не вступит в действие какой либо другой механизм регулирования. Поэтому возникновение процентных схем, финансовых пирамид, виртуального финансового рынка и финансовых пузырей, дающих максимальную прибыль при однопараметровых чисто рыночных механизмах регулирования экономики, неизбежно приведёт к неустойчивости экономики и к её кризису.

Тем не менее многие экономисты считают, что у мировой финансовой Системы хватит возможностей временно задавить развёртывающийся кризис. Причины возникновения кризиса не могут быть устранены без принципиальной перестройки Системы, без отказа от процентных схем, от долларовой финансовой пирамиды и виртуального финансового рынка, т. к. это подорвёт основы её существования. Поэтому при существующих тенденциях в течение ближайшего времени противоречия финансового и товарного рынка возрастут до такой степени, что латанием экономических дыр мировое сообщество уже отделаться не сможет.

Какую позицию должна занимать Россия в условиях кризиса? Ориентировка на экономическую политику США, основанную на процентной экономике, на неадекватном росте финансового рынка — этот путь чреват крахом. Правительства разных стран делают попытки избежать всеобщего краха путём ухода в евро, в юань или в рубль. Но на это требуется время, которого уже почти не осталось.

В настоящее время у руководства России есть шанс использовать кризис для превращения России в самостоятельный финансовый центр, инициировав новую систему мировых валютно-финансовых отношений. Для этого необходимо:

блокировать процентный механизм перекачки ресурсов, используемый действующей мировой финансовой Системой;

выйти из долларовой пирамиды, ослабить зависимость отечественной банковской системы от финансовой системы США для чего ввести эмиссию рублей с привязкой не к международным резервам или к покупке иностранной валюты, а к спросу отечественной экономики;

заместить систему кредитования отечественной экономики западными финансовыми институтами на доступные рублёвые кредиты отечественных банков;

перевести расчёты за экспорт нефти, газа и других стратегических товаров на рубли, перейти на торговлю в национальных валютах этих стран — партнеров;

сделать рубль резервной валютой, выделить кредитные линии государствам СНГ на формирование рублёвых валютных резервов, дополнить существующие экономические союзы (Шанхайская организация сотрудничества и т. д.) элементами платёжного союза.

В результате этих действий мы не только ушли бы от потерь, обусловленных глобальным финансовым кризисом, но и выиграли бы от него стратегически.

Экономический блок правительства России декларирует многие из перечисленных здесь мер, однако реальных действий не предпринимается, по-видимому, из опасения затронуть интересы Запада, отечественных олигархов, а также, возможно, и свои личные интересы.

Ю. Лисовский

Новая книга

Новая книга