Критикон 2-го беспросветного года

Кризис вынуждает продать Внешторгбанк американцам

Справка: TPG (Texas Pacific Group) один из крупнейших частных инвестфондов мира, который управляет активами в размере $40 млрд. Основан в 1992 году бывшим адвокатом Дэвидом Бондерманом и финансистами Джеймсом Коултером и Уильямом Прайсом. Они же являются владельцами фонда. TPG управляет активами в размере $40 млрд. По состоянию на 1 августа собственный капитал ВТБ составлял 561,2 млрд руб. ($18,3 млрд). Исходя из вчерашних котировок на ММВБ, капитализация банка составила $30,6 млрд. Т. е. в настоящий момент ВТБ торгуется с коэффициентом 1,7 к собственному капиталу. Таким образом, вчера 10% акций ВТБ стоили именно $3,1 млрд, а не $2,4 млрд.

Денег на покрытие бюджетного дефицита у государства нет, а покрывать надо. Вот и всплыла опять идея, предложенная министром финансов Алексеем Кудриным еще в январе в Давосе.

Идея: продать часть государственных пакетов акций в крупнейших банках. Только Кудрин тогда предлагал продать Сбербанк, а сейчас решили начать с Внешторгбанка (ВТБ).

Крупнейшим миноритарным акционером ВТБ с 10% акций может стать американский фонд прямых инвестиций TPG Capital. Фонд ведет переговоры с правительством РФ о приобретении акций ВТБ, которые государство планирует продать до конца этого года, сообщает «Коммерсантъ». Вчера эта сделка, от реализации которой правительство сможет выручить $2,4–3,1 млрд, обсуждалась на совещании у первого вице-премьера Игоря Шувалова. Если договоренность будет достигнута, сделка по продаже части госпакета акций второго по величине российского банка пройдет в обход приватизационного законодательства РФ.

Пикантности ситуации придают сразу два момента: разброс цены в $700 млн и то, что она не будет подпадать под наши законы. В жизни обычно бывает так, что когда продавец говорит, что хотел бы получить за свой товар, например, от 10 до 15 руб., то получает не 15 и даже не 13, а 10 – наименьшее значение. Он же сам его назвал, никто за язык не тянул. Следовательно, реально за 10% ВТБ, скорее всего, дадут $2,4 млрд, а 3,1 – это так, цифра для публики, чтобы не говорили, что слишком дешево.

Но вот зачем выводить сделку из зоны действия российского законодательства? Не называется ли это «стелиться перед покупателем»? ВТБ – товар хороший, не залежалый какой-нибудь. В год он зарабатывает порядка $2 млрд; следовательно, десятая часть прибыли, направляемой на дивиденды, ежегодно будет доставаться американскому инвестору – чего же еще? А вот не нравятся ему наши законы. По ним такая продажа должна проходить через приватизационный аукцион, а он не хочет. Желает себя обезопасить.

«В ходе совещания прозвучало имя потенциального стратега ВТБ – фонд TPG Capital, который намерен привлечь к сделке группу из почти 40 соинвесторов», – сообщил собеседник источника в правительстве. Представитель секретариата Шувалова подтвердил факт проведения совещания. Прокомментировать же его ход и итоги он отказался, сославшись на то, что «мероприятие носило закрытый характер».

Предисловием к сделке было сделанное замминистра финансов Алексеем Саватюгиным в начале сентября заявление, что правительство РФ может уже в 2010 году продать 10% акций ВТБ стратегическому инвестору, а затем в течение трех лет реализовать из своего пакета еще 25%.

А еще раньше, в августе, президент ВТБ Андрей Костин обратился к премьер-министру Владимиру Путину за разрешением продать 10% акций банка группе инвесторов во главе с TPG Capital на условиях частного размещения. «Премьер написал на письме Андрея Костина резолюцию «согласен», – говорит один из участников совещания. Вчера в Белом доме обсуждались детали готовящейся сделки. В частности, как оформить все так, чтобы сделка не подпадала под действие Федерального закона «О приватизации государственного и муниципального имущества». Решили санкционировать ее распоряжением правительства РФ.

Инвестор потребовал составить контракт на продажу акций ВТБ, исходя из норм британского права, и ряд ведомств, участвовавших в совещании (в частности, Минэкономразвития) это требование поддержали.

Независимые эксперты отмечают, что сделки по отчуждению госпакетов акций должны проходить в соответствии с приватизационным законодательством РФ, а именно через приватизационный аукцион. Но у правительства есть возможность использовать и иные варианты: акции могут быть переданы госкорпорации или компании с крупной долей госучастия для их дальнейшей перепродажи. Обойти процедуру приватизации также можно через череду постановлений правительства.

Если иностранное право будет применено к этой сделке, говорят эксперты, то это создаст риски втягивания России в судебный процесс в чужом суде и лишит ее суверенной защиты. Зарубежному покупателю, конечно, выгодно настаивать на иностранном праве, чтобы создать для себя преимущество в случае спора с Россией, но все разумные пожелания покупателя в таких сделках вполне можно учесть и в российском праве.

Данная сделка является прецедентной, поскольку ранее крупные активы не отчуждались в обход приватизационного законодательства. Крупные иностранные покупатели других российских активов во втором этапе приватизации, который начнется уже в этом году, тоже могут потребовать для себя подобных условий. А в итоге будет проведена серия сделок с повышенным риском для национальных интересов

Леонид Рудницкий

14.09.2010

Почему «заглохло» восстановление?

После достаточно стремительного отскока американская экономика снова накренилась вниз, показатели начали ухудшаться в конце весны и, пока практически все указывает на ухудшение ситуации.

Послекризисное восстановление было обусловлено мощнейшей экспансией государства и монетарных властей, резкое наращивание дефицита бюджета смогло поддержать расходы домохозяйств, монетарная экспансия ФРС (quantitative easing - количественное смягчение и резкое снижение ставок) наводнила финансовые рынки ликвидностью и вывела финансовый сектор из состояния комы. Многие рассчитывают на то, что эти меры смогут завести экономику и заставить её работать в нормальном режиме. Если бы проблемы были исключительно в финансовом секторе – это, конечно, произошло бы. Но проблемы США значительно глубже, основываются они на перераспределении доходов в экономике и международном разделении труда. Решение этих проблем просто денежной накачкой и фискальными стимулами невозможно. Эти меры призваны стабилизировать ситуацию, но структурные долгосрочные проблемы экономики они скорее усугубляют, а не решают.

Практически все согласны с тем, что в основе кризиса стоят проблемы долгового рынка. Резкий рост данной нагрузки в последние 15-20 лет происходил на фоне снижения процентных ставок (именно этот инструмент использовала ФРС, чтобы сгладить спады в экономике). Такие меры позволяли снижать стоимость обслуживания долга, а значит, и наращивать долговую нагрузку на домохозяйства. Все это формировало потребительский бум, экономика США росла в основном за счет активного роста потребления. Однако рост потребления может присутствовать только при условии наличия средств на это потребление, т.е. увеличением доходов или же долгов. При этом, наиболее активный потребитель – это средний класс и домохозяйства с низким доходом (именно они тратят большую часть своих доходов). Состоятельные же домохозяйства значительную часть капитала сберегают и инвестируют. Следовательно, рост доходов ещё не гарантирует активного роста потребления. Именно потому структура распределения доходов имеет очень большое значение. В США после войны сложилась достаточно стабильная ситуация, когда 20% наиболее состоятельных домохозяйств получали около 42-43% всех доходов, более 20% которых посредством фискальной системы перераспределялась в пользу менее обеспеченных. С 1970-х годов ситуация начала меняться, начался рост доли состоятельных домохозяйств в общих доходах американцев, в 1990-х этот рост резко ускорился, а налоговая нагрузка снизилась.

В итоге, к нынешнему кризису доля доходов 20% наиболее состоятельных домохозяйств достигла 50% от всей прибыли. Из них 5%, чья доля выросла с 21% в 1980 году до 37.5% в 2007 году, а налоговая ставка снизилась с 26.9% до 20.5% соответственно.

Отчасти такая динамика обусловлена появлением новых рынков с дешевой рабочей силой, таких как Китай (что позволило нарастить прибыли корпораций, но отрицательно сказалось на заработных платах, которые в США практически не росли), отчасти – налоговой политикой США.

Т.к. состоятельные домохозяйства больше сберегают, чем потребляют, то уровень потребления мог расти только за счет одного фактора – кредитования. Сбережения состоятельных домохозяйств перераспределялись в пользу среднего класса посредством кредита. Устойчивое снижение ставок, которое было возможным в связи с использованием дешевой иностранной рабочей силы в условиях глобализации рынков (что позволяло снижать инфляционное давление), позволило наращивать кредит, который достиг рекордных уровней 135% от располагаемого дохода домохозяйств, а общая долговая нагрузка в экономике превысила 350% от американского ВВП.

Любой кредит в экономике – это чей-то актив, потому очень большое заблуждение, когда говорят, что накопления американцев не показывали рост, на самом деле состоятельные домохозяйства очень активно увеличивали накопления, которые были сосредоточены в кредитном секторе, фондовом рынке, рынке недвижимости, товарных рынках и прочих активов. Любой долг – это чье-то сбережение, долг не берется ниоткуда и не девается никуда. Рост задолженности среднего класса провоцировал ещё большее расслоение по доходам, т.к. процент по кредиту сокращал его располагаемые доходы и повышал доходы состоятельных домохозяйств.

Пузыри на рынках – это всего лишь следствие роста расслоения населения, поддерживаемого политикой правительства, действиями монетарных властей и усугубленными глобализационными процессами (использованием корпорациями дешевой иностранной рабочей силы на фоне низкой конкурентоспособности американцев). На настоящее время действия американских властей не предполагают структурных реформ, все направлено на решение текущих проблем по мере их поступления, потому пока говорить о выходе из кризиса не приходится

Егор Сусин

15.09.2010

Безработица: рекорд за всю историю наблюдений

Справка: Международный валютный фонд (МВФ) специализированное учреждение ООН, штаб-квартира в Вашингтоне. На Бреттон-Вудской конференции ООН по валютно-финансовым вопросам 22 июля 1944 года была разработана основа соглашения Хартия МВФ. Наиболее существенный вклад в разработку концепции МВФ внесли Джон Мейнард Кейнс, возглавлявший британскую делегацию, и Гарри Декстер Уайт – высокопоставленный сотрудник Министерства финансов США. Окончательный вариант соглашения первые 29 государств подписали 27 декабря 1945 года (официальная дата создания МВФ). МВФ начал свою деятельность 1 марта 1947 года как часть Бреттон-Вудской системы. В этом же году Франция взяла первый кредит. В настоящее время МВФ объединяет 186 государств, а в его структурах работают 2500 человек из 133 стран. МВФ предоставляет кратко- и среднесрочные кредиты при дефиците платежного баланса государства. Предоставление кредитов обычно сопровождается набором условий и рекомендаций, направленных на улучшение ситуации.

Как мы уже неоднократно отмечали, начало осени – это время, когда разные участники экономического процесса должны высказать свои позиции по поводу существующих текущих проблем.

При этом некоторые озвучивают оптимистические позиции, некоторые – осторожные, не в чести только большой пессимизм. При этом те персонажи, которые не связаны впрямую с политической ответственностью, то есть не обязанные по должности демонстрировать записной оптимизм, все чаще начинают от позиции «рост вот-вот начнется» переходить к позиции: «Рост, конечно, начнется, если…, а иначе будет не очень хорошо». Разумеется, у каждого эксперта свои три точки, но суть от этого не меняется. Вот и такой видный специалист в области современной экономики, как глава Международного валютного фонда (МВФ) Доминик Стросс-Кан, выступая на конференции МВФ и ООН в Осло, заявил, что мировой финансовый кризис не окончится до тех пор, пока правительствам не удастся добиться «значительного снижения» уровня безработицы, передает Reuters.

Почему он выбрал именно безработицу? На первый взгляд, не очень понятно, но посмотрим, что он (и его подчиненные) сказал дальше. Стросс-Кан отметил, что меры по стимулированию экономики вполне оправданы, если даже влекут за собой увеличение долга, но при этом способствуют снижению числа безработных в долгосрочной перспективе. Недостаток рабочих мест негативно влияет на настроение потенциальных работников, которые в перспективе могут покинуть рынок труда.

А вот главный экономист МВФ О.Бланшар: «Если стимулирующие меры помогают сократить уровень безработицы и таким образом избежать роста структурной безработицы, они по большей части окупаются и ведут лишь к незначительному увеличению долга, если сравнивать с финансовыми последствиями абсолютного бездействия. Человеческий и социальный эффект от безработицы значительно глубже, чем экономический эффект от временного сокращения дохода». Бланшар также отметил, что изменение кредитно-денежной политики может и не оказать значительного влияния на процесс создания рабочих мест, поскольку учетные ставки во многих странах зафиксированы на близком к нулю уровне.

Представители МВФ также призвали к расширению программ социальной помощи безработным, что должно сбалансировать уровень потребительского спроса и морально поддержать население, вовлеченное в активный поиск работы. Кроме того, организация настояла на увеличении масштаба краткосрочных корпоративных проектов, которые позволяют компаниям трудоустроить больше сотрудников, сократив при этом рабочее время и, соответственно, заработную плату.

По оценкам МВФ, число безработных по всему миру с 2007 года увеличилось на 30 млн человек и достигло отметки в 210 млн — рекордного показателя за всю историю наблюдений за рынком труда. Эксперты утверждают, что причиной такого беспрецедентного роста стал мировой финансовый кризис. При этом больше других возрастных групп упадок на рынке труда затронул молодежь.

То, что безработица растет – понятно, мы уже много раз об этом писали. Действительно, прекращение работы кредитных механизмов, стимулирующих спрос, ведет к падению продаж. Но это еще не все: по мере падения продаж начинаются проблемы и у производителей, затем – у их поставщиков, и так дальше, по всей производственной цепочке. При этом все производители активно сокращают свои издержки, на рабочую силу, в первую очередь, что еще более сокращает спрос.

Государства в этой ситуации неминуемо должны увеличивать средства, направляемые на социальную политику, поскольку спрос бедных – важнейшая составляющая совокупного спроса. Но компенсировать спрос полностью они не могут. Действительно, мы уже отмечали в предыдущих текстах этой колонки, что сегодня спрос американских домохозяйств выше того уровня, который обеспечивают их доходы примерно на 3 триллиона в год. А равновесное состояние спроса/доходов ниже нынешнего уровня спроса примерно на 6 триллионов. Таких денег у государства нет и быть не может: фактически речь идет о том, что государство сверх нынешних своих расходов должно выплачивать более 200 миллиардов долларов каждый месяц.

Отметим, что такая ситуация уже была. В начале 30-х годов прошлого века, в период «острой» стадии кризиса, который привел к «Великой» депрессии, когда спад ВВП составлял около 1% ВВП в месяц (12% в год), все усилия государства по остановке кризиса оказывались безуспешными. И только после того, как падение остановилось, те же самые меры дали результат. Просто потому, что все усилия государства могут дать от силы 3–4% ВВП – на фоне спада в 12% это просто незаметно.

Сегодня, конечно, все иначе. Прежде всего, потому, что государство активно вмешивается в экономику, в том числе программами эмиссионной поддержки. Однако с точки зрения экономики долгосрочного эффекта это дать не может – только подрывает реальный сектор и усиливает вероятность высокой инфляции (которая еще более обесценит спрос).

А вот теперь самое время вспомнить о безработице. У безработных очень низкий спрос и большой их рост приводит к быстрой «просадке» ВВП. В период «Великой» депрессии безработица в США достигала 30%, а в Европе доходила до 40% — если такая ситуация повторится, ситуация в экономике станет крайне неприятной. И уж, конечно, ни о каком росте и говорить не приходится.

К сожалению, избежать этого варианта практически невозможно – просто не очень видно, за счет чего это можно сделать. И в этом смысле руководители МВФ сделали беспроигрышный ход: напомнили о проблеме, продемонстрировали заботу о людях и, наконец, послали внешне оптимистичный сигнал: если правительства решат проблему, то все будет хорошо… К сожалению, особого смысла в этом нет

Михаил Хазин

15.09.2010

Статистика США нарисовала «окончание» кризиса

Справка: Федеральная резервная система (ФРС) (Federal Reserve System) – объединение 12 региональных банков США, выполняющее функции Центрального банка. Возглавляется Советом управляющих из 7 членов, назначаемых сроком на 14 лет президентом США. Федеральные резервные банки находятся в главных городах 12 федеральных резервных округов, на которые разделена территория страны. Совет управляющих находится в Вашингтоне. Капитал ФРС образован за счет продажи акций частным коммерческим банкам, вступающим в ее члены.

Мы уже отмечали, что все «благоденствие» Запада последних 30 лет базировалось на весьма и весьма специфическом эффекте – постоянном росте спроса за счет увеличения долгов, при падающих доходах.

Официальные данные по заработной плате показывали, что с начала 80-х годов средние зарплаты в США росли, однако такой эффект во многом был вызван существенными изменениями в методиках расчетов прежде всего инфляции. Если пересчитать зарплаты американцев по методикам, которые действовали в 70-е годы (даже без тщательного изучения первичной информации), то получается, что, начиная с 80-х годов, зарплаты, конечно, перестали падать так быстро, как это было в 70-е, но понижательный тренд все-таки заметен. А сегодня это уже стало, в общем-то, признанным фактом.

Но если в 70-е годы благосостояние граждан США падало, то с 80-х годов оно существенно выросло. И это притом, что сегодня покупательная способность зарплаты находится на уровне конца 50-х – начала 60-х годов. Правда, с тех пор снизились налоги, и стало больше семей, где работают оба супруга. Но, в любом случае, такой эффект оказался возможен только за счет роста долговой нагрузки на домохозяйства, которая выросла за последние 30 лет в два раза – с примерно 65% годового дохода до более чем 130%.

А вот дальше возникает вопрос. Если наша теория кризиса верна, то кредитование (что домохозяйств, которые уже не могут возвращать долги, что корпораций, которые сами не берут кредиты, поскольку инвестиции не дают прибыль в условиях падающего спроса) должно падать. Иными словами, совокупный портфель банковской системы США должен сокращаться.

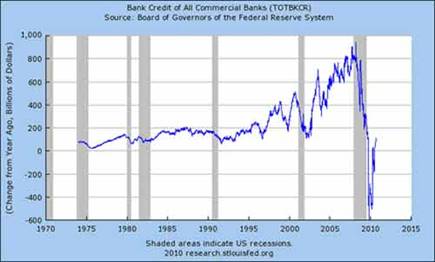

Рис. 1

Рис. 2

Он и сокращался, что хорошо видно на рис. 1 и 2, где приведены соответствующие графики, взятые с сайта Федеральной резервной системы (ФРС) (один – в процентах изменения портфеля, другой – в абсолютных цифрах). И вдруг в последние полгода – резкий рост … Когда я ознакомился с этим графиком (точнее, его последней версией), то для меня стало очевидно, что нужно искать какое-то рациональное объяснение этому процессу. Кредитование домохозяйств вырасти не могло: все сигналы, свидетельства очевидцев, рост количества индивидуальных банкротств и прочие факторы этого эффекта не показывают. Аналогичная ситуация – с корпорациями: как они могут позволить себе брать кредиты на фоне стагнирующего или падающего спроса, при этом будучи обременены колоссальными долгами, сделанными ранее?

Первоначально я подозревал, что дело тут – в кредитах, которые банки выдают друг другу. Учитывать их можно по-разному, а практически при нулевой ставке можно так «закольцевать» кредиты, что реально никто никому не должен, а доля кредита сильно вырастает. Разумеется, специально так никто не делал, но какие-то финансовые технологии теоретически могли приводить к такому эффекту.

Но несколько дней назад я разговаривал с блестящим российским аналитиком Сергеем Егишянцем, который мне объяснил, что ответ таится совсем в другом месте. А именно: в апреле Федеральная резервная система США в очередной раз пересмотрела методики оценки кредитов [10], выданных банками, учтя там разные дополнительные показатели. Это позволило увеличить совокупный кредитный портфель более чем на $500 млрд. При этом, в отличие от своей обычной практики, ФРС не пересчитала статистику «назад», т.е. не прибавила эти дополнительные показатели к доапрельским данным. Как следствие, возник эффект роста кредитного портфеля, который к реальности не имеет отношения. Это – чисто бумажный эффект.

Изменение статистических методик с целью придать экономической статистике более политически приемлемый результат – достаточно частая практика во всех странах мира. В нашей стране это делается не очень «чисто»; как следствие, такие вещи довольно легко можно вычислить. И даже если точные цифры, соответствующие старым методикам, получить уже невозможно, то можно хотя бы вычислить соответствующие моменты, чтобы понять, в каком примерно направлении следует искать более или менее реальные показатели.

В США до недавнего времени все делалось значительно более аккуратно: все статистические данные, для которых менялись методики, пересчитывались «назад», что позволяло иметь более или менее сравнимые временные ряды данных. Последняя история показывает, что качество работы статистиков существенно ухудшилось. Впрочем, не исключено, что это сделано специально – чтобы в очередной раз продемонстрировать «окончание» кризиса. Напомним, что пересчет статистики был сделан в апреле, когда денежные власти США и многих других стран готовились официально объявить (в июне) об окончании «рецессии».

Но главный (для нас) вывод состоит в том, что очередную проверку наша теория выдержала. Разумеется, ее нужно проверять и дальше; возможно, в ней даже придется что-то уточнить или изменить оценки. Но пока она адекватна ситуации, а значит, можно и дальше использовать ее для прогнозов

Михаил Хазин

16.09.2010

Бедность в США достигла рекорда. И продолжит рост

Справка: Микроэконо?мика (др.-греч. закон) наука, изучающая функционирование экономических агентов в ходе их производственной, распределительной, потребительской и обменной деятельности. Микроэкономика занимается исследованием следующих основных направлений: 1. Проблема потребителя почему агенты выбирают именно такие наборы благ. 2. Проблема производителя как и почему агенты-производители выбирают именно такие наборы факторов производства и структуры выпуска. 3. Рыночное равновесие и структура рынка. 4. Общее равновесие как и почему формируются цены на товары и услуги, как происходит обмен при различных предположениях. 5. Асимметрия информации как и почему несовпадение информационных множеств экономических агентов может привести к экономической неэффективности. 6. Внешние эффекты (экстерналии). 7. Общественные блага как и почему существование некоторых типов экономических благ может привести к экономической неэффективности.

Критики нашей теории кризиса делятся на несколько крупных групп. Часть из них вообще ее не читали и читать не собираются, они ее критикуют, так сказать, «по должности».

Грубо говоря, примерно в такой логике: поскольку экономисты – это только мы, то все остальные не могут написать никакую теорию кризиса просто потому, что не могут никогда, значит, все, что они (в смысле, мы) написали, это бред. Эти люди тщательно отмечают, каких академических регалий мы НЕ имеем и все время педалируют то обстоятельство, что не может быть ученого без регалий. Отмечу, что профессиональные экономисты, например, из ЦЭМИ (Центральный экономико-математический институт), про, скажем, Олега Григорьева такое никогда не скажут, поскольку его эрудиция в части экономической литературы в этих кругах общеизвестна.

Вторая группа — это те, кто что-то из наших работ читал (но на учебные курсы не ходил), причем, по большей части, мои публицистические тексты, и пытается их критиковать в рамках монетаристского «языка». Получается достаточно смешно, поскольку главные механизмы кризиса на этом языке формулируются плохо (а некоторые – совсем плохо), а значит, они критикуют не нас, а свою интерпретацию некоторых положений нашей теории. Особое место тут вызывает пункт о том, что углубление разделения труда требует расширения рынков сбыта – поскольку сами критики А.Смита, который и выдвинул первым этот тезис, судя по всему, не читали.

А вот третья группа… Это могут быть даже не профессиональные пиарщики, каковыми, по большому счету, являются большинство из «макро»-монетаристов, а вполне серьезные профессионалы. Но – микроэкономисты, то есть специалисты по работе предприятия, или, максимум, отрасли. Многие понятия макро-теории, такие, как совокупный спрос или устройство системы денежного обращения для них не более чем абстрактные рассуждения, и они даже не столько нас критикуют, сколько просят объяснить, как именно наша теория работает на их уровне.

И вот тут для нас начинаются проблемы, поскольку «опускание» теории с макро на микро уровень – работа сложная и, главное, трудоемкая. И по этой причине мы всегда радостно приветствуем информацию, которая показывает всем, в том числе, и узким специалистам, что последствия нашей теории активно проявляются в жизни. Вот и вчера, на информационных лентах прошло замечательное сообщение (цитируется с сайта K2K [9]).

«Бедность в США выросла до наивысшего за последние 15 лет уровня, показывая, какую цену заплатило население США за рецессию. Доля населения, проживающего в бедности, выросло до 14,3% с 13,2%, согласно данным, опубликованным в четверг Бюро цензов США. Количество людей, определяемых как «бедные», выросло до 43,6 млн, что является наибольшим числом за все время регистрации данных за 51 год.

«Уровень бедности ужасен и будет только увеличиваться, оставшись на таком уровня оставшуюся часть десятилетия»,— говорит Изабель Сохилл, представитель исследовательской группы Brookings Institution.— «Нам необходимо усилить программы поддержки, и не потому, что людям нужна помощь, а потому, что это поддержит потребительскую силу среди большей части населения».

Отчет вышел после дебатов в Конгрессе США об эффективности увеличения расходов по уменьшению уровня безработицы, находящейся на 26-летнем максимуме. Рост уровня бедности на 1,1% оказался самым сильным с 1980-х годов. Число бедных в 2008 году составляло 39,8 млн человек. Порог бедности в 2009 году был определен как $21 954 на семью из четырех человек».

Несколько комментариев. 22 000 долларов в год на семью из четырех человек – это меньше 2 000 долларов в месяц. С учетом тех денег, которые в США платят за квартиру (дом), коммуналку, страховку и многое другое – с такими деньгами жить не просто трудно, а почти невозможно. Отметим, что эксперты впрямую сказали о том, что падение уровня жизни – это, прежде всего, падение совокупного спроса, для США это очень высокий уровень понимания ситуации. В самом деле, одно дело, когда есть один человек, у которого доход 20 миллионов и 100 – с доходом 20000, и совсем другое – 100 человек с доходом 200000 или даже 400 – с доходом 50000. Во втором случае практически все деньги идут в промышленный оборот, в первом – они практически все из него выводятся, поскольку потребление богатых существенно ограничено, а в условиях спада чистые сбережения эффекта не дают.

Отметим еще одно обстоятельство. Формально показатели говорят о минимуме (в относительном выражении) за 15 лет. На самом деле, поскольку инфляция сильно занижается, скорее, всего, все еще хуже. Количество бедных составило максимум за 50 лет, но тут нужно учитывать, что за это время население США сильно выросло, поэтому относительно количество бедных могло и сократиться.

Но в любом случае – такие цифры четко и внятно демонстрируют, что кризис не просто продолжается, а активно влияет на все население страны. И рассуждения типа «а мы этого кризиса не видим» — это либо откровенное вранье, либо означает, что автор этих слов находится в достаточно узкой «нише», профессиональной или географической, до которой кризис почему-то не добрался. В любом случае, социальные показатели пока показывают нашу правоту.

Михаил Хазин

17.09.2010

Моногорода могут остаться без господдержки

Справка: Заместитель полпреда президента в Уральском федеральном округе Александр Белецкий считает, что разработка комплексного инвестиционного плана (КИП) моногородов является сложным и затратным процессом, эффект от которого который должен быть рассчитан на 10, 20, 30 и более лет, сообщает Ura.ru. Белецкий также отметил, что поскольку эффективность многих градообразующих предприятий УрФО оставляет желать лучшего, очевидна необходимость разработки КИПов не только моногородов из списка Минрегиона, но и других проблемных муниципалитетов.</p>

Экономический кризис, начавшийся два года назад, сильнее всего ударил по т. н. моногородам. То есть городам, где большая часть населения трудилась на каком-то одном конкретном предприятии.

И при его банкротстве без средств к существованию оказывался весь город. Как в случае с «прославленным» на всю Россию Пикалево.

По самой умеренной оценке министерства регионального развития, всего в России около 400 таких городов, а проживает там, не много – не мало, до 25 миллионов наших граждан. Нельзя сказать, что российские власти полностью проигнорировали проблему. Все мы помним, как и президент, и глава правительства, и профильные министры приезжали в такие города (обычно, когда там уже случалось что-то экстраординарное), устраивали публичные выволочки местным и региональным чиновникам и владельцам предприятий и как-то разрешали каждую конкретную проблему. Все это называлось «ручным управлением».

Однако комплексной системы поддержки моногородов создано так и не было. Хотя средства для этого были выделены солидные. Если кто-то привычно ожидает услышать, что деньги были разворованы, он, очевидно, будет сильно удивлен. Нет, деньги на месте. Выделяемые в текущем году через Минфин 27 миллиардов рублей на поддержку моногородов так у него и остались – потому что не были востребованы. Местные власти не смогли представить достойных проектов по диверсификации экономик таких городов, а министерство регионального развития, отвечающее за развитие моногородов, до сих пор не сумело отладить системный механизм их поддержки. И теперь министерство финансов заявляет, что в следующем году оно не будет больше выделять средства на Программу поддержки моногородов в России, сообщает газета «Ведомости» [8]..

Согласно этой программе, руководство моногородов должно было, с учетом местной специфики, самостоятельно разработать план своего инвестиционного развития, согласовать их в Минрегионе и представить готовые инвестпроекты Внешэкономбанку, в котором и аккумулировались средства, выделяемые на их реализацию. Казалось бы, все вполне логично. Однако в условиях суровой действительности выяснилось, что сами городские власти своими силами зачастую просто не могут составить бизнес-план, который бы удовлетворял требованиям кредитного комитета Внешэкономбанка. В моногородах просто нет квалифицированных специалистов. И нет денег, чтобы нанять их со стороны. Потому что, как уже говорилось, моногорода больше всех пострадали от кризиса, и там средств не хватает даже на самые элементарные нужды. В результате получился замкнутый круг: без проекта не дадут денег, а пока нет денег, невозможно нанять специалистов, чтобы подготовить реальный проект.

Минрегион попытался подготовить для них типовую схему, но тут обнаружилась еще одна проблема — все моногорода слишком разные. Чтобы действительно решить проблему их перепрофилирования и развития, мало одного-единственного инвестпроекта, нужна комплексная программа, причем для каждой конкретной территории. Где-то нужно наладить транспортное сообщение с ближайшим крупным городом, где-то – создать центр микрофинансирования и специально помогать людям открыть собственное дело, а где-то – выделить землю и дать льготы новому предприятию. Выяснилось, что быстро и централизованно проблему моногородов не решить — это долгий и кропотливый труд. Причем, предусматривающий, чтобы и деньги, и принятие решений были переданы на уровень местного самоуправления, резюмирует издание.

К этому федеральное правительство, разумеется, не готово. Впрочем, не готово и само местное управление. Если на местах не могут толком составить приемлемый бизнес-план, не факт, что там сумеют грамотно использовать и новые полномочия, и переданные им местные налоговые поступления.

В Минрегионе, однако, осознали серьезность проблемы, и намерены на открывшемся в Сочи инвестиционном форуме предложить новые методы работы по поддержке моногородов. Как сообщает «КоммерсантЪ» [9], для ускорения рассмотрения муниципальных инвестпроектов в министерстве предлагают создать проектные офисы, которые помогут оформить документы для доступа к федеральным средствам.

Сейчас, по утверждениям источника издания, Минрегион уже подготовил комплексные инвестиционные планы (т. н. КИПы) для 148 моногородов из тех 385-ти, которые находятся на учете в министерстве. Рабочая группа правительственной комиссии по экономическому развитию и интеграции первого вице-премьера Игоря Шувалова, рассматривающая инициативы моногородов, которым нужна «первоочередная» господдержка (их 27), уже одобрила 25 таких КИПов.

Впрочем, как уж у нас водится, пока реально профинансированы лишь 3 инвестпроекта в моногородах, причем последние 600 млрд рублей, направленные на финансирование проекта IT-парка в Тольятти, еще не перечислены Минфином — в настоящее время идет «подписание соглашения с инвестором по расходованию этих средств».

В Минрегионе считают, что основная проблема с освоением средств господдержки моногородов заключается в отсутствии связующего звена между рабочей группой по модернизации моногородов при комиссии Игоря Шувалова и потенциальными создателями инвестпроектов — причем еще на проектной стадии. «Муниципалы не могут подготовить проект на том уровне, который можно выносить на рабочую группу, и не хотят сами вкладываться в «сырые» проекты до того, как они получат поддержку рабочей группы»,— объясняет собеседник «Ъ».

В целом, это издание, известное своим традиционным скепсисом по отношению ко всем государственным мероприятиям в России, прогнозирует, что достижению конечной цели — созданию в моногородах новых рабочих мест — новации Минрегиона вряд ли помогут. Впрочем, оно же серьезно корректирует утверждение «Ведомостей» о полном сворачивании программы поддержки моногородов.

Действительно, 15 сентября Алексей Кудрин сообщил, что программа развития моногородов не получит отдельного финансирования в бюджете 2011 года – по вышеописанным причинам. Но как пояснил его заместитель Андрей Силуанов, от финансирования решения проблемы моногородов Минфин не отказывается, и в будущем на это «могут быть использованы нераспределенные дотации (очевидно, те самые 27 миллиардов, которые Кудрин обещал перенести на следующий бюджетный период. – КМ.RU), а также средства по поддержке малого бизнеса на следующий год».

Максим Хрусталев

17.09.2010

Перед Россией снова замаячил призрак приватизации

Справка: На совещании у первого вице-премьера РФ Игоря Шувалова была озвучена рыночная цена 10% пакета акций ВТБ. На ММВБ во вторник она составляла около $3,06 млрд.

Российское руководство стремится публично дистанцироваться от ошибок ельцинского правления. Что выражается в критике методов проведения скандальной «прихватизации» середины 90-х.

Однако, как выясняется, за прошедшие 15 лет наши власти, несмотря на все громкие декларации и широковещательные заявления, так и не научились решать проблему бюджетного дефицита, не прибегая к такой крайней мере, как распродажа госсобственности.

О готовности государства поделиться с частным капиталом пакетами крупнейших компаний и банков объявил тот, кому это и положено делать, – министр финансов (то есть человек, отвечающий за латание финансовых дыр в бюджете) Алексей Кудрин. Который, к тому же, никогда не скрывал своего апологетического отношения к либеральному тезису о большей эффективности частнособственнических методов управления по сравнению с государственным администрированием.

«Мы говорим, что 5 лет будем иметь программу приватизации, равную примерно $10 миллиардам дохода от продажи пакетов в год»,— заявил он в интервью агентству Reuters. При этом глава фискального ведомства заверил общественность, что правительство не собирается полностью утрачивать контроль над приватизируемыми предприятиями. Предполагается лишь сокращение участия в их капитале до контрольного пакета. А все «избыточные» пакеты акций будут уже реализовываться в ходе приватизации.

Стоит напомнить, что, согласно основным направлениям бюджетной политики до 2013 года, государство планирует, таким образом, уже в следующем году привлечь 298 млрд рублей. Что при прогнозируемом бюджетном дефиците в 1,81 трлн рублей погоды, увы, не сделает, покрыв лишь 16,4% дефицита. В связи с этим возникает закономерный вопрос, а стоит ли тогда вообще «городить огород» и так уж спешить расставаться с госсобственностью. Особенно учитывая, что рентабельность банковского сектора в условиях продолжающегося кризиса по-прежнему сравнительно невысока. Так что рассчитывать на максимальную прибыль от реализации пакетов акций госпредприятий в контексте падающего рынка явно не приходится. Однако приватизационный зуд наших чиновников, видимо, заставляет их закрывать глаза на такие «мелочи».

Как стало известно, правительство уже готовится к продаже 10% акций ВТБ. В качестве контрагента выступает американский фонд прямых инвестиций TPG Capital. Предполагается, что эта сделка может быть в «пожарном порядке» оформлена уже до конца года. Причем осуществляться она будет, скорее всего, в обход приватизационного законодательства России специальным постановлением кабинета министров.

Своим отношением к планам правительства делится директор Института проблем глобализации Михаил Делягин:

— Я должен признать, что во всей этой истории есть некоторый позитив. По крайней мере обратите внимание, что никто уже не рассказывает людям бредни о том, что «частный бизнес управляет собственностью лучше, чем государство» и что приватизация является способом повышения эффективности экономики. Слава Богу, этот бред остался в прошлом.

Но на смену ему пришли другие фантасмагории. Теперь, оказывается, приватизация является инструментом пополнения федерального бюджета. Утверждать такое просто глупо. По двум причинам. Первая заключается в том, что у нас, строго говоря, не существует нехватки денег в федеральном бюджете. Неиспользованные остатки средств на счетах федерального бюджета (пресловутого Резервного фонда и Фонда национального благосостояния) превышают 4 трлн рублей (4,5 трлн, если не ошибаюсь). Это почти половина годового бюджета страны. Так что, еще раз повторюсь, проблемы с деньгами нет — вероятно, у кого-то есть проблема с головой, но мы сейчас не об этом.

Кроме того, продажа госимущества, приносящего доход, является не способом решения финансовых проблем, а способом их усугубления. Потому что рентабельное госимущество должно приносить доход. Соответственно, этот доход должен поступать в федеральный бюджет, пополняя его. Вместо этого от данного имущества избавляются. Это глупость.

Другое дело, что наше государство фактически не собирает доходов от своего имущества. Одно относительно небольшое предприятие Vietsovpetro дает федеральному бюджету больше доходов, чем все остальное госимущество, вместе взятое. А знаете по какой причине? Вьетнамцы сами не воруют и нашим тоже не дают.

Я считаю так: если даже предположить, что в бюджете есть некоторая нехватка средств, то решение этой проблемы при помощи ограничения коррупции было бы значительное более естественным и понятным, чем посредством очередного раунда приватизации. Более того, значительная часть из тех 4 трлн рублей, о которых я говорил выше, держится нашими властями в тех же американских ценных бумагах. Получается, что мы отдаем деньги федерального бюджета американцам в пользование. Все дружно агитируют за модернизацию, но реальная политика такова, что деньги налогоплательщиков идут на повышение конкурентоспособности не России, а стратегических конкурентов этих самых налогоплательщиков. После чего, по сути дела, за наши же деньги западные корпорации еще и покупают кусочек нашей собственности. Просто замечательно!

Что касается процедуры приватизации Внешторгбанка, то это связано с тем, что у нас есть перечень стратегических предприятий. Я не видел его в последней (сокращенной) редакции. Но ВТБ, действительно, обладает стратегической значимостью и по идее должен в этот перечень входить. Поэтому-то он и должен приватизироваться по отдельной процедуре, когда решение о его приватизации принимает правительство.

Обращает на себя внимание, что представители нашего правительства, видимо, желая успокоить общественность, уверяют, что бывшая госсобственность попадет в надежные руки. Так что от перемены собственника государство не утратит хотя бы опосредованный контроль над этими долями. Получается, что американская компания TPG Capital для наших властей является более близким субъектом экономики, чем какие-либо российские предприятия.

В принципе, в свете политики российского государства такая позиция понятна. Я даже особо не опасаюсь, что в ходе очередного раунда приватизации могут быть злоупотребления со стороны чиновников, использование ими своих связей при перераспределении госсобственности. Потому что я уверен, что все это будет. Те люди, которые будут этим заниматься, в общем, известны, и чего от них ожидать — тоже. И, наверное, не просто так слово «приватизация» является в России синонимом «воровства».

Кирилл Говоров

17.09.2010

США все больше покупают. И все меньше продают

Справка: Платежный бала?нс это статистический отчет, где в систематизированном виде приводятся суммарные данные о внешнеэкономических операциях данной страны с другими странами мира за определенный период времени. Платежный баланс является важным показателем и инструментом, позволяющим предвидеть степень возможного участия страны в мировой торговле, международных экономических связях, установить ее платежеспособность.

Вышли очередные данные по платежному балансу США, и показывают они не самую приятную картину. Дефицит текущего счета платежного баланса США увеличился во II квартале.

Причем рост был отмечен четвертый квартал подряд. Сальдо текущего счета платежного баланса во II квартале составило -$123,3 млрд против -$109,2 млрд в I квартале. Данные за январь-март были пересмотрены с -$109,0 млрд. Напомним, что текущий счет платежного баланса показывает торговлю товарами и услугами, учитывая как трансфертные платежи [10], так и инвестиционные доходы. Дефицит внешней торговли во II квартале увеличился до $131,6 млрд с $114,5 млрд в I квартале. Продажи товаров за границу увеличились до $316,1 млрд во II квартале с $305,6 млрд. Импорт увеличился до $485,7 млрд с $457,0 млрд.

Профицит в секторе услуг во II квартале вырос до $38,8 млрд с $36,9 млрд в I квартале. Снизились прямые инвестиции в США до $27,2 млрд с $51,6 млрд в предыдущем квартале. Иностранцы продали корпоративных облигаций на $18,1 млрд после продажи их в I квартале на $28,1 млрд. Покупки акций иностранными инвесторами во II квартале составили $4,2 млрд против $35,6 млрд в I квартале.

Собственно, с цифрами на этом пора закончить и приступить к обсуждениям. Как построена система доходов американской экономики? Существенной ее частью является модель поддержки внутреннего спроса, который удовлетворяется как внутренним производством, так и импортом. Но импортеры, как понятно, получают за свои товары доллары [10] США, которые они могут либо потратить на товары внутри этой страны (которые потом вывезут для последующей продажи), либо вывезти за пределы США для их последующего использования, по большей части – на мировых финансовых рынках. Но в любом случае, поскольку экспортеры в США получали доллары, то внутренний производитель всегда имел некоторый потенциальный резерв спроса на свою продукцию – уж коли в мире было большое количество держателей национальной валюты США.

Но вот дальше начались проблемы. По мере вывоза типового, наиболее массового производства за пределы США доля импорта в удовлетворении американских потребителей росла. Покупка [10] же товаров на внутренних рынках с целью их вывоза становилась все менее рентабельной. Разумеется, какие-то товары были конкурентоспособны на мировых рынках (особенно, самые современные), но в целом рентабельность таких операций падала. Доллары из-за пределов США все чаще направлялись на чисто финансовые рынки, но с началом кризиса и это стало делать все более рискованно.

Как следствие, в экономике США проявились две проблемы. Первая состояла в том, что стало все труднее и труднее привлекать в страну капитал (что требовало увеличения эмиссии для сохранения масштабов денежных потоков). Вторая – в том, что все больше и больше стран и регионов в своих внутренних расчетах стали отказываться от доллара, который становится просто некуда девать. Действительно, купить [10] товары в США проблематично: они либо слишком дороги, по сравнению со своими китайскими или японскими аналогами, либо же достаточно эксклюзивны, так что спрос на них в условиях кризиса ощутимо снижается. Что касается финансовых рынков, то на них существенно выросла волатильность (то есть они стали сильно колебаться), а значит – рискованность вложений.

Разумеется, говорить о том, что эти процессы уже приобрели критический характер, пока не приходится, хотя тенденция, что видно по приведенным цифрам, весьма и весьма характерна. Но ее продолжение почти неминуемо приведет к крайне болезненным процессам.

Первый из них – требование всех держателей долларов к увеличению тех товаров, которые иностранцы могут купить за доллары. США хотят продавать свои казначейские облигации, но инвестор все сильнее и сильнее требует, чтобы ему разрешили входить в капитал высокотехнологических компаний. США пока отбиваются, поскольку монополия на высокие технологии – это краеугольный камень их могущества. Но это становится все труднее и труднее.

Второе – сокращение покупок казначеек и вложений в некоторые финансовые рынки (например, фондовую биржу) требует от денежных властей США увеличения эмиссии, что «давит» на доллар в сторону понижения. Теоретически, с точки зрения экспортно-импортных операций, это даже выгодно [10], но снижение доллара делает малопривлекательными вложения в финансовые рынки. А повышение доллара, в свою очередь, ухудшает товарный баланс. Это хорошо было заметно в первой половине этого года, когда блестящая операция Евросоюза по снижению евро относительно доллара привела к резкому улучшению экономических показателей ряда стран ЕС, Германии, в первую очередь. И все это за счет роста экспорта в США. И беда денежных властей США состоит в том, что этот баланс вверх/вниз не имеет удовлетворительного решения.

Третье – постоянное увеличение эмиссии, которая вбрасывается в экономику, в основном либо через финансовый сектор, либо через бюджет, существенно изменяет механизм получения прибыли. Грубо говоря, ее начинает получать не тот, кто лучше занимается бизнесом и активно развивает свое производство, а тот, кто волею судеб оказался ближе к ее эмиссионному источнику. Что, в свою очередь, весьма и весьма расхолаживает всех участников экономического процесса.

В общем, повторяя уже сказанное, можно отметить, что ничего катастрофического пока в части платежного баланса США не происходит, но общие тенденции достаточно тревожные. При этом, что самое главное, не очень видно, как можно решить те проблемы, о которых я написал выше. А без их решения ситуация будет ухудшаться.

Михаил Хазин

19.09.2010

«Боинги» хоронят наш гражданский авиапром

Справка: МС-21 проектируемый ближне-среднемагистральный самолет, призванный заменить Ту-154 и Ту-204. Разрабатывается совместно ОКБ имени Яковлева и корпорацией Иркут. В разработках учтена возможность ставить на самолет отечественные и зарубежные двигатели. Площадкой окончательной сборки планируется сделать Иркутский авиазавод. Ожидается, что первый полет самолета произойдет в 2014 году.

В рамках инвестиционного форума в Сочи госкорпорация «Ростехнологии» и концерн Boeing заключили контракт на поставку «Аэрофлоту» 50 самолетов Boeing-737, сообщает «Интерфакс».

Это очень крупное соглашение, и хотя пока еще нет официального заявления о сумме контракта, но в СМИ уже фигурировали внушительные цифры порядка нескольких миллиардов долларов. Этим летом Boeing выиграл тендер «Ростехнологий», победив европейский Airbus, и, что самое обидное, отечественную Объединенную авиастроительную корпорацию (ОАК). Напомним, что часть активов «Ростехнологий» было решено передать «Аэрофлоту», при этом госкорпорация имеет право приоритетной поставки самолетов этому российскому перевозчику.

Итак, американцы получили серьезный заказ, и на фоне этого факта бесконечные разговоры о модернизации российской экономики смотрятся легковесно. Для нашей авиапромышленности контракт на постройку 50 самолетов пришелся бы очень кстати, особенно сейчас, в кризисные времена. Кто не знает, что самолетостроение – это один из локомотивов экономики, который способен потянуть за собой и предприятия-смежники? Причем авиация – это как раз сфера высоких технологий, о развитии которых так модно говорить в последнее время. Но все эти очевидные аргументы уже поздно приводить — бумаги подписаны, контракт ушел в США.

Справедливости ради нужно отметить, что на том же сочинском форуме «Ростехнологии» договорились с компанией «Иркут» о поставках 50 российских самолетов МС-21. Правда, твердый контракт еще не заключен, но меморандум все-таки подписан. Это, конечно, хорошая новость, но совершенно справедливо задать вопрос, а зачем вообще допускать на российский рынок иностранных производителей?

Еще совсем недавно наша промышленность полностью обеспечивала потребности России в авиаперевозках. Причем, отечественная авиатехника отвечала самым высоким мировым требованиям. И не пресловутое отсутствие конкуренции ударило по нашей авиапромышленности в 90-х годах, а общий «реформаторский» хаос, восторжествовавший после распада СССР.

С просьбой оценить сочинские договоренности мы обратились к руководителю аналитической службы отраслевого агентства «АвиаПорт» Олегу Пантелееву:

Уже сейчас порядка 80% объемов работ по перевозке пассажиров гражданская авиация России осуществляет на воздушных судах иностранного производства. При этом далеко не во всех случаях те самолеты, на которых выполняются перевозки, являются наиболее эффективными с точки зрения себестоимости летного часа. С этой точки зрения, возможность модернизировать флот отечественных компаний, приобретая современные самолеты, можно приветствовать.

К сожалению, для страны, которая сохранила потенциал в самолетостроении, закупка столь крупной партии самолетов иностранного производства для отечественных авиаперевозчиков — это, в общем-то, негативный фактор. Эти заказы должна была получить отечественная авиапромышленность.

Правда, «Ростехнологии» намерена приобрести также отечественные МС-21. По размерности эти самолеты будут являться прямыми конкурентами самолету Boeing-737, потому что они рассчитаны на перевозку одинакового количества пассажиров на сопоставимую дальность. Причем, по заявленным разработчиком характеристикам самолеты отечественного производства будут превосходить аналогичные лайнеры американского производства.

Если вспомнить заявление начала прошлого года господина Чемезова, который является руководителем госкорпорации «Ростехнологии», то схема оснащения отечественных авиакомпаний воздушными судами должна быть примерно такой: на период, когда российская авиационная промышленность не может в необходимом количестве поставить конкурентоспособные воздушные суда, флот будет обновляться воздушными судами иностранного производства. Но в дальнейшем российским перевозчикам будут предложены новые отечественные самолеты.

Дионис Каптарь

19.09.2010

В 2011 году пенсионеров порадуют еще раз

Справка: Валоризация (от фр. valorisation; valoir ценить, подходить) это мероприятия, проводимые государством по переоценке или повышению стоимости товаров, ценных бумаг, валюты, пенсий, социальных выплат и другого капитала. С 2009 года данный термин упоминается в российском законодательстве в связи с принятием Федерального закона о пенсионных взносах и обязательном медицинском страховании.

Премьер-министр РФ Владимир Путин на заседании генсовета ФНПР в субботу заявил, что возможность индексации пенсии в 2011 году в настоящее время рассматривается правительством.

Заседание было посвящено 20-летнему юбилею ФНПР. В нем принимали участие спикер Госдумы Борис Грызлов, президент Российского союза промышленников и предпринимателей Александр Шохин, представители законодательной и исполнительной власти, в том числе мэр Москвы Юрий Лужков, бизнесмены, видные общественные деятели и около тысячи активистов профсоюзов из всех регионов России.

«В результате валоризации пенсионного капитала и дополнительного увеличения в апреле 2010 года средний размер пенсий по старости составляет сейчас 8169 рублей в месяц. А в будущем году мы еще раз проиндексируем пенсии»,— приводит РИА «Новости» слова Владимира Путина во время его речи в Колонном зале Дома союзов. Выступавший на заседании генсовета ФНПР глава этой организации Михаил Шмаков со своей стороны заявил, что федерация выступает против увеличения пенсионного возраста в стране.

«Мы возражаем против вбрасываемых идей о повышении пенсионного возраста. Сегодня для этого нет оснований — ни социальных, ни экономических, ни демографических»,— цитирует главу ФНПР РИА «Новости». Михаил Шмаков отметил при этом, что его ведомство никогда не было местом автоматического «одобрямса» любой законодательной инициативы.

Напомним, что обеспечить рост пенсий в 2011 году на 9% от «базы 2010 года» Владимир Путин пообещал еще в июле 2010 года на заседании правительственной комиссии по бюджетным проектировкам. Тогда премьер-министр заявил, в 2010 году средний размер трудовой пенсии по старости вырастет в общей сложности на 45%.

Представляя на заседании правительства параметры [9] бюджета-2011, премьер заявил, что приоритетами бюджетных расходов станут социальные выплаты. Кроме пенсионеров на прибавку к жалованию смогут рассчитывать военнослужащие и работники правоохранительных органов (рост составит 6,5% к уровню 2010 г.). Кроме того, как заверил в июле Владимир Путин, его слова приводит РИА «Новости», в 2011 году будет обеспечен и рост фонда заработной платы работникам бюджетной сферы, а также размера стипендий.

Тимофей Богданов

19.09.2010

Золото возвращает себе роль Единой меры стоимости

Справка:

<p> Тро?йская у?нция — единица измерения массы, равная 31,1034768 грамма. Название происходит от города Труа (Troyes) во Франции</p>

Роль золота в современной мире сильно выходит за пределы обычного металла, даже – драгоценного. Связано это с тем, что проблемы начались у той модели оценки ценности товара, которая началась в 70-х гг.

До того многие сотни лет все было понятно: любая вещь что-то стоила лишь постольку, поскольку ее можно было обменять на золото. Разумеется, золото при этом само было товаром, что привело, например, к падению его покупательной способности в XVI веке почти в два раза (за счет ввоза драгметаллов из Нового Света), но в целом его роль единой меры стоимости была непоколебима.

Реформы 1944 года (оформленные Бреттон-Вудскими соглашениями) сделали главной валютой мира доллар США, однако он все равно оставался привязанным к золоту. И только кризис начала 70-х привел к тому, что США объявили дефолт по доллару, отказавшись обменивать на золото доллары, и мир вступил в новую эпоху – в которой на позиции единой меры стоимости стали выдвигать доллар.

На первом этапе это получалось плохо – к началу 80-х золото достигло исторического максимума по цене – больше 800 долларов за тройскую унцию, что с учетом инфляции соответствует примерно нынешним 3 000 долларов. Но по мере развития «рейганомики», которая обеспечивала постоянный рост спроса, выраженного в долларах США, и с учетом политики банков, которые активно занижали стоимость золота, оно достаточно сильно обесценилось.

О механизме последнего нужно сказать особо. Золото торгуется примерно так же, как и нефть – цена определяется не на спотовом рынке (продавца и покупателя), а на спекулятивном рынке золотых фьючерсов. Но в отличие от нефти тут крупные банки заинтересованы в понижении цены, а им помогают государства и международные финансовые организации, активно распродававшие в последние годы свои золотые запасы. Сами же эти игроки, на самом деле, продавая золото бумажное с целью снижения его цены, физическое золото активно покупали. Вот, для примера, Сорос.

Принадлежащий миллиардеру Джорджу Соросу фонд Soros Fund Management более чем в два раза увеличил в IV квартале свою долю в крупнейшем из торгующихся на рынке фондов инвестиций в золото. За это же время цена на драгоценный металл увеличилась на 8,9%, достигнув рекордного номинального уровня. Одновременно Сорос снова предупреждает о том, как опасно инвестировать в золото. По словам легенды финансового мира, на этом рынке надувается пузырь: «Я называю золото величайшим пузырём. Это значит, что цена на металл может и будет расти и дальше, но это не продлится вечно, и подобные инвестиции небезопасны».

Отметим, что на этой неделе цена золота установила очередной рекорд — почти 1 275 долларов за тройскую унцию. С начала года цены выросли более чем на 15%, и восходящий тренд продолжается уже несколько лет подряд. Несмотря на неоднократные предупреждения о формировании пузыря, сам Сорос не спешит избавляться от драгоценного металла. Он говорит, что на нем еще можно успеть заработать. В частности, известно, что Soros Fund Management владеет паями крупнейшего в мире золотого фонда SPDR, эквивалентными почти 16-ти тоннам золота.

Собственно, Сорос тут взят только потому, что он буквально вчера вышел со своим предупреждением, все остальные действуют также. Вопрос: а почему. А потому, что получать прибыль в условиях кризиса, на фоне падающего спроса, становится все труднее и труднее. И золото не только становится активом-убежищем, но и оно, при постоянной эмиссии доллара и почти неизбежной – других «крупных» валют, почти неминуемо вернется на позиции Единой меры стоимости. После чего новый взлет цен не него почти неизбежен.

Насколько? Тут могут быть только оценки. Если не считать спекулятивных взлетов цены (о которой говорит Сорос), то нижняя цена золота – это как раз те самые 3 000 за тр. унцию, которые соответствуют его цене в 1980 году. А верхняя – соответствует покупательной способности золота на момент его максимального участия в денежной системе, скажем, на границе XIX–XX веков, когда его покупательная способность соответствовала примерно 10 000 нынешних долларов.

Так что Сорос несколько лукавит. Золото еще может вырасти в цене в два раза без особых эксцессов. Хотя не исключено, что у него будут и локальные подскоки, связанные с истерикой инвесторов, особенно в моменты крупных обвалов на финансовых рынках (кто-нибудь сомневается, что они почти неизбежны?). Те, кто купил золото на этих пиках могут потом и разочароваться, хотя, повторю еще раз, те, кто купил золото по цене ниже, чем 3 000 долларов, может быть почти уверен, что придет время, когда оно вырастет в цене.

А вот краткосрочные спекуляции с золотом действительно крайне рискованны, тут с Соросом нельзя не согласиться. И тем, кто хочет вложить свои деньги в этот актив нужно знать несколько крайне важных вещей. Во-первых, золото не терпит суеты, покупать его нужно на годы, а не для спекуляций. Во-вторых, частному инвестору нужно работать с физическим золотом, а не с какими-то счетами, в золоте выраженными. В-третьих, если вы не собираетесь вывозить золото за границу, то монеты лучше, чем слитки (из-за НДС). А так – это сегодня один из самых интересных активов

Михаил Хазин

19.09.2010

США: доживем до 2012-го?

В общем, не проживем мы без Штатов. Так рынки говорят. Боятся все. Если раньше говорили о второй волне кризиса по всему миру, то сейчас прогнозы стали более точечными.

США вновь вернутся в рецессию, а дальше – бунт, революция и новый светлый мир… Опять апокалипсический бред? Попробуем разобраться.

Америка – колыбель текущего кризиса, распространившегося по всему миру. С нее все началось, и ею должно закончиться. Уж извините, никак не сможем мы изолировать себя от огромных объемов долларовых активов, пустивших свои корни практически в каждой стране мира. Если доллар начнет задыхаться, астма может развиться у всего мира.

Теперь – по поводу того, что уже было сделано, и что можно сделать в дальнейшем. Бесчисленное множество программ с замысловатыми названиями в виде аббревиатур из букв английского алфавита было создано, чтобы запудрить непосвященным мозги и создать видимость бурной деятельности. Прошло два года, в экономику вбухали уйму денег, а результатов особо не наблюдается: обрабатывающая промышленность еще движется вперед по инерции, однако долго не протянет; рынку труда потребуется более пяти лет, если такими темпами будут восстанавливаться рабочие места. Напомним, что по официальным данным статистического управления Министерства труда США уровень безработицы подскочил с 4,6% в 2007 году до 9,6% в августе 2010 года, причем за это же время около 8,5 млн человек потеряли работу. Вот и представьте, сколько должно ежемесячно создаваться рабочих мест, чтобы стабилизировать ситуацию.

О недвижимости и говорить нечего: представленные государством льготы (и дважды продленные) привели в итоге лишь к тотальному обвалу спроса (все, кто мог, уже воспользовались привлекательной программой, а кто не мог, вряд ли сможет в ближайшее время). По последним данным, в июле объем продаж на первичном рынке жилья сократился на 12,4%, достигнув минимальной отметки с начала ведения статистики в 1963 году.

Итак, Обама вместо символа свободы и надежды стал символом разрухи и расточительства. Его рейтинги – гораздо ниже, чем у Буша-младшего в его самых худших моментах. Его главная вина – в том, что он пришел в не то время и не в то место, да к тому же еще и не совсем разобрался в ситуации. Деньги действительно были растрачены бесцельно и безрезультатно. Массовое спасение финансовых компаний привело лишь к бутафории, скрывающей за своим фасадом кучу «зомби-банков», не имеющих никакого желания выдавать населению кредиты. Принятые недавно реформы системы здравоохранения оказались даже менее популярны, чем прогнозировалось. Все дело в том, что государство своим решением взвалит на себя дополнительное бремя расходов, которое оно уже не тянет, да плюс ко всему обяжет все население под страхом штрафов покупать себе страховку. Данная реформа вызвала раскол внутри страны. Оппозиционные партии вылили друг на друга немало грязи, ссылаясь на доказательства случаев коррупции и лоббирования выгодной для страховых и фармацевтических компаний позиции.

А в результате недовольство населения растет. Появляются новые движения протестующих – наподобие «Бостонского чаепития» («Tea Party Movement»). Доходы потребителей сокращаются, а уровень безработицы все так же высок. Все это напоминает школьный урок истории, когда учитель задает вопрос: «Каковы были предпосылки революции?» Предпосылок – масса, осталось найти предлог или последнюю каплю. Текущая система нестабильна. Нужны либо умные постепенные реформы, либо резкое разрушение сложившегося строя. Население устало от использования, устало от того, что его не слышат, устало от правления Уолл-стрит, корпораций и лоббистов. Стоит поговорить с обычными думающими американцами, стоит почитать политические блоги, и вы поймете, насколько велико напряжение. Каков выход? Ликвидировать коррупцию напрочь и построить новый светлый мир… Так что про выход вы сами понимаете.

Алена Афанасьева

20.09.2010

Недвижимость рухнет в цене в 2,5, а то и в 5 раз

Справка: Рейганомика экономическая политика администрации США в период президентства Р.Рейгана, проводившаяся с 1981 по 1988 гг. Основывалась на концепции приоритета предложения, была направлена на снижение инфляции и уровня безработицы. Включала: а) ограничение роста государственного вмешательства в экономику за счет замораживания и сокращения расходов на социальные программы и программы поддержания уровня жизни (при этом расходы на оборону не подвергались сокращению); б) сокращение масштабов государственного регулирования частного предпринимательства; в) поощрение действий Федеральной резервной системы по удержанию темпов роста денежной массы на неинфляционном уровне, достаточном для обеспечения экономического роста; г) снижение ставок личного подоходного налога и налога на прибыль (до 28%).

Тема высоких цен на жилье периодически и постоянно возникает на всех ресурсах, имеющих хотя бы какое-нибудь отношение к экономике. И мне кажется, что стоит обсудить эту тему.

Правда, не с точки зрения конкретной цены на конкретную недвижимость, а с точки зрения причин высокого роста и, соответственно, ситуации, когда эти причины действовать перестанут.

Начнем мы с 1981 года, когда стала реализовываться политика, получившая впоследствии название «рейганомика». Суть этой политики состояла в постоянном увеличении спроса домохозяйств за счет денежной накачки путем кредитования. Но доходы граждан все это время падали (хотя и не так быстро, как в 80-е годы), а доходы домохозяйств росли только благодаря тому, что все больше женщин начинали работать. Впрочем, выросли они незначительно, а последние годы вообще стали снова падать, но дело не в этом, а в том, что в этом месте общая концепция стимулирования экономического роста пришла в противоречие с позицией отдельных банков.

Дело в том, что сама модель кредитного стимулирования предполагала (явно или неявно), что потребители постепенно перейдут от возвращения кредитов за счет собственных доходов, исключительно к их обслуживанию. Что означает, что собственно возврат может осуществляться только за счет перекредитования – то есть путем взятия новых кредитов, из которых и должен осуществляться возврат старых. Поскольку главная цель такой политики состояла в увеличении спроса, то каждый следующий кредит должен был быть не просто больше предыдущего, но больше, чем предыдущие и проценты по ним. И для того, чтобы при этом стоимость обслуживания не росла слишком сильно, Федеральная резервная система постоянно понижала стоимость кредита.

Но вот для каждого конкретного банка ситуация была достаточно сложной. Банк не может себе позволить выдавать кредит заемщику, который не может объяснить, как он будет возвращать кредит. Рассчитывать при этом на то, что какой-то другой банк даст кредит, из которого будет возвращен предыдущий – наивно, никто так на практике никогда не делает. Как же могла тогда работать система «рейганомики» с учетом того, что доходы домохозяйств как минимум не очень быстро росли, а зачастую и падали?

Частично ситуация массировалась статистикой. Именно после начала «рейганомики» начались активные манипуляции со статистикой, особенно по инфляции, что позволило создать иллюзию роста доходов граждан, поскольку номиналы зарплат росли, а реальная их покупательная способность была скрыта заниженной инфляцией. Иными словами, банки получали прибыль во все более и более слабеющих долларах. Впрочем, поскольку кредиты все-таки считаются не по покупательной способности, а по номиналу, то, повторюсь, часть негативного эффекта по невозможности возврата кредитов этим покрывалась. Но только часть.

А значит, принципиальной задачей в процессе реализации политики «рейганомики» было создание системы обеспечения «гарантии» возврата кредитов, как домохозяйствами, так и предприятиями (в основном, малым и средним, у крупных были другие инструменты). И наиболее естественным вариантом стало создание у всех потенциальных заемщиков адекватного обеспечения, залога, в качестве которого идеально выступала недвижимость. Соответственно, программа кредитного стимулирования домохозяйств получила серьезный крен в сторону ипотеки, на недвижимости начал раздуваться серьезный «пузырь». И чем сильнее он раздувался, тем выгоднее было брать новую ипотеку под залог растущей стоимости недвижимости, чем больше был объем ипотеки, тем сильнее раздувался пузырь на рынке недвижимости. И сегодня большая часть задолженности домохозяйств в США – это долги по ипотеке.

Мы не будем подробно описывать этот пузырь, это не есть тема настоящего текста, но отметим, что такая ситуация могла стать не только результатом осмысленной программы, но и сложиться вполне стихийно, уж коли идея постоянного роста кредитования домохозяйств стала доминирующей, а сопутствующие риски стало модным игнорировать. Но результат, который мы сегодня имеем, позволяет достаточно точно спрогнозировать ситуацию.

Уже не только в США, но и во всем мире доля финансовых активов по отношению к реальным много выше, чем 30 лет назад. И если внимательно посмотреть на цепочки обеспечения кредитов, то все они или прямо сводятся к залоговым активам (большая часть которых – недвижимость), либо обеспечены коммерческим и потребительским спросом, причем первый, если идти по цепочке продаж, все равно сводится ко второму, значительная часть которого имеет кредитное происхождение, опять же, обеспеченное недвижимостью. Иными словами, значительная часть современной экономики, прежде всего, ее финансовая часть, существует лишь постольку, поскольку существует недвижимость с высокой ценой.

Именно по этой причине банки любой ценой стараются сохранить высокую стоимость недвижимости. Рекорды по личным банкротствам и дефолты по ипотекам в США не приводят к появлению на рынке большого количества дешевого жилья: банки, у которых избыток ликвидности, просто выкупают ее друг у друга по высоким ценам. Да, конечно, держать ее на балансе накладно – но потери от ее обесценения будут на порядок сильнее.

Разумеется, по мере развития кризиса сократится и масштаб финансового сектора, и цены на недвижимость. По нашим оценкам, падение ВВП США составит по итогам кризиса примерно 55-60%, но реальный сектор при этом упадет всего процентов на 35–40, а вот финансовый – в 3–5 раз. Таким образом, доля последнего в общей прибыли корпораций сократится с нынешних более, чем 50%, до, как максимум, 20%, а как минимум – вернется к нормальным значениям первой половины ХХ века, то есть 10%.

Это и есть масштаб падения средних цен на недвижимость: от 2,5 до 5 раз. Разумеется, к каждому конкретному объекту эта оценка не относится, но эффект в целом почти неизбежен. Разумеется, государство путем варьирования налогов может этот масштаб спада несколько корректировать в ту или иную сторону, но принципиально изменить не сможет. Но, отметим еще раз, это падение неизбежно будет сопровождаться разрушением существующей финансовой системы.

Алена Афанасьева

20.09.2010

Япония и риски нового азиатского кризиса

Активное бюджетное стимулирование привело к потере доверия инвесторов к периферийным европейским странам с высокими дефицитами бюджетов и негативными платежными балансами.

Европейский долговой кризис заставил многих задуматься о проблемах сектора суверенных займов.

Япония является лидером среди стран «Большой семерки» по уровню государственного долга к внутреннему валовому продукту (904 трлн иен, или $10 трлн на конец июня 2010 года). Относительно ВВП долг Страны восходящего солнца достиг отметки в 190%. Доходы японского бюджета составили всего 48 трлн иен, расходы – 92,3 трлн иен, при размере ВВП 475,2 трлн иен. Внешне ситуация ужасна, но у этой страны есть свои особенности, которые выгодно отличают ее от других государств с высокими уровнями государственной задолженности. Первое, что стоит учитывать, – это чистый долг (без учета резервов пенсионных фондов и валютных резервов), который составляет около 110% ВВП и несет в себе рисковую составляющую (крайне большое значение, но ниже долга Греции). Второй особенностью является тот факт, что держателями большей части займа являются японские банки, домохозяйства, страховые компании и пенсионные фонды. Из общего объема выпущенных облигаций по итогам 2008 года только 6,8% держали нерезиденты. Это выгодно отличает Японию от таких стран, как Греция, где значительная часть долга сосредоточена в руках иностранных инвесторов и банков. Активизация Китая на рынке облигаций Страны восходящего солнца, конечно, повысила эту величину в 2009-2010 гг., но не так существенно, чтобы риски Японии возросли, тем более что китайские покупки – это долгосрочные инвестиции резервов, достигших $2,5 трлн. Низкая вовлеченность иностранного капитала практически снимает риск бегства иностранцев с японского долгового рынка. Стоит помнить, что «греческий кризис» начался с массовой распродажи афинских займов со стороны швейцарских банков (в IVквартале 2009 года они избавились от греческих долгов на $60 млрд).

Основные риски сосредоточены во внутреннем секторе Японии и связаны с ухудшением ситуации в экономике, что сокращает возможности наращивания накоплений. Дефицит бюджета страны в 2010 году составил около 9,3% от ВВП, в кризисный год – 11,2%. Японскую экономику в данный период поддержал спрос со стороны Китая. Но на фоне замедления американской экономики, слабого спроса со стороны Европы (и роста ценовой конкурентоспособности еврозоны по причине падения евро) и охлаждения китайской экономики возрастают риски для экономики Японии. Основным фактором, который может дестабилизировать сектор государственного долга, является падение доходов домохозяйств. Суть заключается в том, что японцы традиционно сберегают значительную часть своих доходов и инвестируют их напрямую (или посредством банковского сектора) в государственные облигации и иностранные активы. За последние два года норма сбережений составила 26% от располагаемых доходов, причем эта цифра включает кризисный период, в который безработица росла, а зарплаты понижались. Свою роль здесь сыграл японский менталитет: компании предпочли не расставаться с работниками после провала промышленности на 35%, а зафиксировали сокращение прибылей. Источником высоких доходов, позволяющих при поддержании устойчивого уровня жизни держать высокую норму сбережений, выступает поток капитала в страну в виде доходов от экспорта и инвестиций. За последние 12 месяцев положительное сальдо текущего счета платежного баланса Японии составило 16 трлн иен, или $175 млрд, из которых около двух третей – инвестиционные доходы, около трети – чистый экспорт. Именно по этой причине для экономики ключевое значение имеет курс иены, рост которого снижает прибыль от внешних вложений (и обесценивает накопления японцев), а также лишает японскую промышленность конкурентоспособности (что несет риски роста безработицы). Чистая внешняя инвестиционная позиция составляет $2,9 трлн, причем ровно столько же насчитывают портфельные инвестиции в зарубежные активы. Согласно опросам правительства, около 40% японских компаний планируют переносить производство в другие страны, если курс национальной валюты продолжит оставаться на уровне 85 иен за доллар.

Ситуация с состоянием японской экономики и перспективами сектора госфинансов сейчас становится сложнее: Центробанк и правительство не могут противопоставить что-то серьезное росту иены. Начало интервенций спровоцирует приток спекулятивных капиталов, а склонность японцев к сокращению внешних инвестиций при росте иены только увеличит объемы покупок национальной валюты. В итоге может повториться ситуация 2003 года, когда Банк Японии был вынужден уйти поверженным, а также недавнее «избиение» Национального банка Швейцарии, который прекратил интервенции, понеся приличный убыток (но швейцарский франк все равно взлетел до исторического максимума). Никак не вмешиваться в ситуацию Минфин и Банк Японии также не могут, т. к. негативные настроения на мировых финансовых рынках и ухудшение экономической ситуации заставляют сокращать внешние инвестиции, а компании – вывозить производства, чтобы хоть как-то удержать свои рынки сбыта. Последние меры по наращиванию кредитования банков на 10 трлн иен ($117 млрд) со стороны Банка Японии и дополнительное бюджетное стимулирование со стороны правительства в размере 920 млрд иен существенно ситуацию не изменят. Противостоять росту валюты, скорее всего, удастся только совместными усилиями Банка Японии, ЕЦБ и ФРС. Если же ситуация будет формироваться в текущем ключе, мировая экономика продолжит замедлять темпы роста, а развитые страны – сползать в рецессию, то мы увидим ускорение роста иены с последующей дестабилизацией экономической, а за ней – и финансовой системы Японии.

На сегодняшний день долговой кризис в США удалось перевести в вялотекущую стадию: трудности не решены, а экономические перспективы крайне сомнительны. Последовавший за наращиванием дефицитов бюджетов кризис суверенного долга в Европе удалось стабилизировать, но проблемы удалось лишь отсрочить: внутренние дисбалансы продолжают нарастать, экономику поддерживает резко подешевевшая валюта. Фактор валютных курсов в Азии может выйти на первый план: расцветающий протекционизм по отношению к Китаю и рост ценовой конкурентоспособности Европы на фоне явных трудностей в Стране восходящего солнца в связи с ростом иены будут способствовать росту рисков дестабилизации ситуации в Азиатском регионе. Судя по проблемам Японии, рискам кредитного сектора Китая, нарастающему протекционизму в США, пузырю на рынке недвижимости Австралии и сильной зависимости Востока от динамики мировой экономики, можно сделать вывод, что экономические и финансовые риски смещаются в Азиатский регион

Егор Сусин

21.09.2010

За сокращение чиновников — спасибо кризис

Справка: Инициатива Минфина находится полностью в русле стратегии, не раз озвученной высшим руководством страны. В конце июня президент Дмитрий Медведев обратился к членам президиума правительства с посланием о бюджетной политике на 2011-2013 гг. Он, в частности, дал кабинету министров письменное поручение сократить к 2012 году количество чиновников на 20%.

Глава Минфина объявил о намерении уменьшить количество госслужащих на 100 тысяч человек. Экономический кризис и вызванный им бюджетный дефицит могут оказать благотворное влияние на коррупциогенную ситуацию в России...

Благодаря вынужденному сокращению госаппарата РФ, который был непомерно раздут в период нефтедолларового бума.

Счастливые обладатели бюрократических «теплых мест» узнали о предстоящем сокращении из уст главы Минфина Алексея Кудрина, который на вчерашнем совещании у президента Дмитрия Медведева сообщил о том, что в течение ближайших трех лет количество госслужащих будет сокращено более чем на 100 000 человек. Напомним, что общее количество федеральных служащих в настоящее время составляет примерно 510 000 человек.