Рынок наружной рекламы в городах-миллионниках. Итоги 2013 года

Ушедший год можно по праву назвать годом начала трансформации региональных рынков наружной рекламы. Принятие поправок Звагельского в закон «О рекламе», истечение срока договоров на эксплуатацию большинства конструкций, старт реализации концепций размещения наружной рекламы в городах, начало торгов, демонтажи незаконных конструкций — все это определяло развитие рынков наружной рекламы в регионах.

Основным итогом стало изменение расклада сил среди операторов на рынках городов. В 2012 году мы могли наблюдать процесс федерализация outdoor-индустрии Казани, где до проведения аукционов функционировало 39 операторов (причем трем крупнейшим принадлежала половина конструкций), а после торгов число операторов сократилось до десяти. При этом 80% инвентаря ушло к тройке крупнейших - «АПР-Сити/ТВД» (Russ Outdoor), «Лариса-Сити» (Gallery) и «Постер».

В 2013 году началась федерализация Екатеринбурга. «Дизайнмастер» получил в свое распоряжение активы трех уральских операторов, в том числе и крупнейшего в Екатеринбурге («Терминатор»), увеличив свою долю на рынке за 2013 год с 10 до 29%. Еще 32% инвентаря сейчас находится в собственности Russ Outdoor и Gallery (17% и 15%, соответственно). Таким образом, за 2013 год Екатеринбург из города с сильной локальной outdoor инфраструктурой превратился в территорию, где 60% рынка контролируют федеральные операторы. Процесс еще не завершен, так как результаты торгов, которые стартуют в Екатеринбурге весной текущего года, могут внести еще большие изменения в расклад сил на местном рынке. Более того, можно ожидать, что аналогичные процессы стартуют и в других регионах. Исключения могут составить разве что Новосибирск и Нижний Новгород, где федералы уже «защитили» свои позиции.

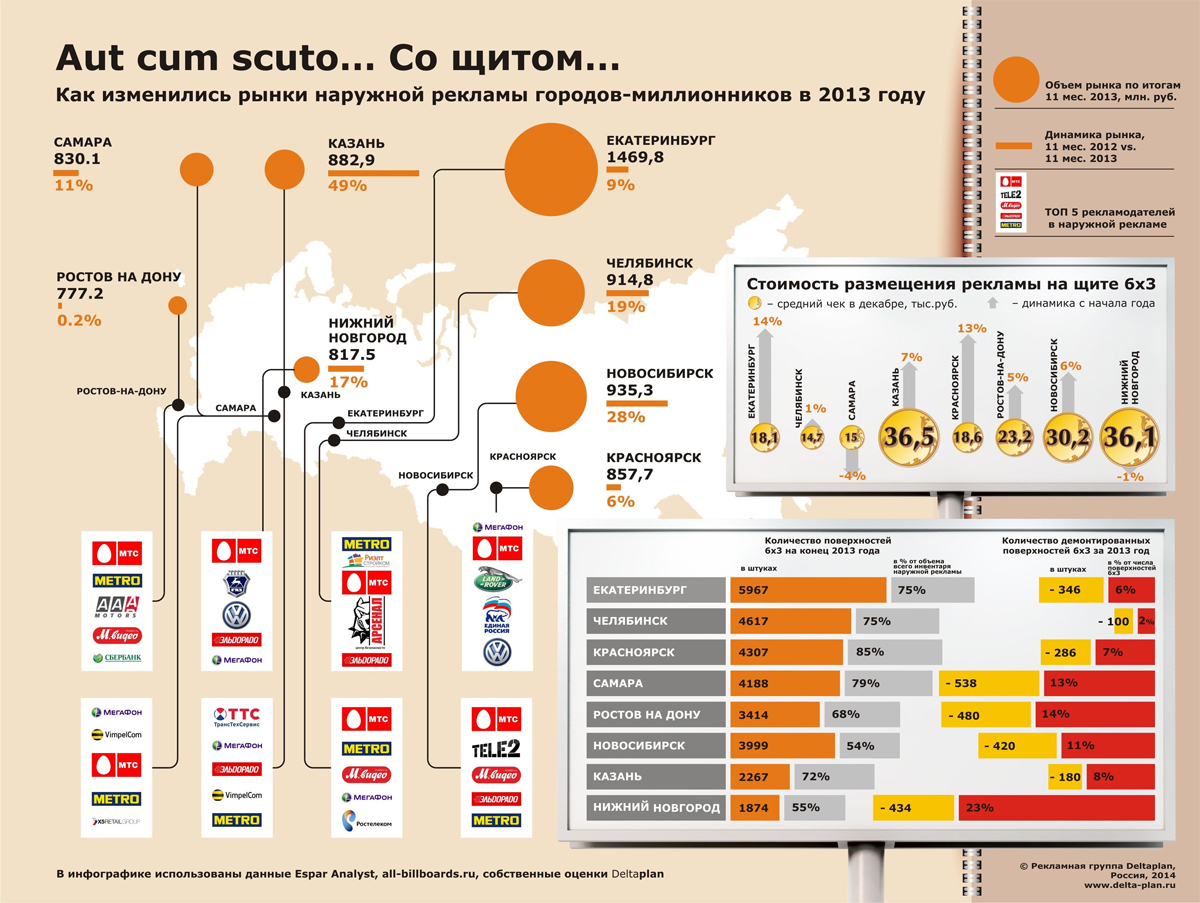

Тенденцией развития наружной рекламы в городах-миллионниках можно считать зависимость динамики объема рынка и проведенных торгов. Казань – единственный город-миллионник, в котором полностью завершились торги, и где динамика рынка побила все рекорды и составила 49%. В отсутствии массовых торгов в иных городах динамика хоть и превысила общефедеральные 7%, но не обогнала Казань, составив от 9% до 28%. Ниже рынка развивались только рынки Красноярска и Ростова-на-Дону. Прирост наружки в этих городах составил 0,2% и 6%, соответственно (см. Таб. 1).

В Красноярске ситуация объясняется тем, что в прошедшем году администрация резко сократила расходы на социальную рекламу (учитывающуюся в мониторинге как полноправная реклама): в прошлом году «социалка» занимала первую строчку среди рекламируемых в городе категорий товаров. Низкая динамика в Ростове-на-Дону стала результатом того, что на фоне демонтажей 14% поверхностей 6х3 средняя цена на щиты выросла лишь на 5%, что убило рост рынка в зародыше.

Таблица 1. Объем и динамика рынков наружной рекламы

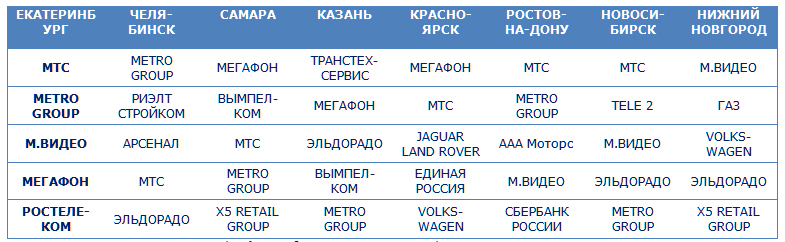

Несмотря на разницу в объемах и динамике, перечисленные рынки городов-миллионников имеют ряд общих черт. Например, во всех восьми городах за первенство доступа к потребителю на улице соревнуются крупнейшие сети ритейла, сотовой связи и автопрома (см. Таб. 2). Правда, Красноярск и тут выделился. Четвертое место в топ-5 рекламодателей здесь заняла «Единая Россия». Такая активность ЕР объясняется сложным положением партии в регионе на фоне проведения выборов депутатов в местный горсовет. Впрочем, по итогам выборов партия все же уступила в борьбе за одномандатные округа «Патриотам России». Кстати, выборы проходили и в других регионах, однако политическая реклама нигде не вошла в ТОП-5 категорий рекламодателей.

Что же касается конкретных компаний-лидеров по инвестициям в наружную рекламу, то их состав примерно одинаков. Выделяется Челябинск с присутствием двух местных компаний среди ведущих рекламодателей. Эксперты объясняют это сильными позициями местных операторов, имеющих прочные сложившиеся отношения с локальным бизнесом. Что, как мы уже говорили, в текущем году может измениться.

Таблица 2. ТОП-5 рекламодателей в наружной рекламе по итогам 2013 года

Анализируя инвентарь городов-миллионников, можно констатировать, что основным носителем по-прежнему остаются щиты 6х3: их доля в медиане составляет около 75% (см. Таб. 3). Исключение составляют исторически сформировавшиеся рынки Новосибирска и Нижнего Новгорода, где доля щитов 6х3 составляет 54% и 55%, соответственно. Преобладание формата 6х3 не смогли изменить даже начавшиеся демонтажи. При этом лидером по сносам стал Нижний Новгород, где ликвидировали 23% поверхностей 6х3 (не Казань, там все демонтировали еще в 2012 году, поэтому в 2013 ситуация была ровной). Это способствовало тому, что в Нижнем Новгороде сформировался самый низкий среди миллионников коэффициент количества рекламных конструкций на тысячу жителей. Он составляет 2,7 при среднем показателе в городах-миллионниках (без учета Москвы и Санкт-Петербурга) равном 4,7.

В остальных городах ситуацию с демонтажами можно назвать штатной: администрации городов в размеренном темпе спиливают по 1-2 щита в неделю. Для сравнения: действительно катастрофической можно назвать обстановку в Кемеровской области, где было снесено порядка 70% щитов 6х3, что практически уничтожило outdoor рынок региона.

Таблица 3. Объем и доля инвентаря 6х3 в городах

Неудивительно, что в Нижнем Новгороде наблюдается один из самых высоких ценников на щит 6*3 (см. Таб. 4), и он практически не изменился с начала года. Выше ценник лишь в Казани, о причинах такого ценообразования было сказано выше. Задирать его еще выше чревато оттоком рекламодателей, поэтому рост цены с начала года был не столь значительным.

Лидеры по динамике чека с начала года – Красноярск и Екатеринбург, 13% и 14%. В Екатеринбурге ситуацию определяет новый лидер рынка – «Дизайнмастер», у которого есть опыт внедрения высоких ценников на примере Новосибирске. Последний - третий по стоимости щита город после Казани и Нижнего Новгорода. Екатеринбургский же ценник пока уступает сибирскому в полтора раза, что, по всей видимости, было решено исправить. На динамику

в Красноярске повлияли проведенные частично торги и паника среди операторов в преддверии масштабных изменений в администрации города, что должно привести к активизации и торгов, и сносов.

Таблица 4. Средний чек на щиты формата 3*6 в крупнейших городах на декабрь 2013

Прогноз цен на наружную рекламу в регионах на 2014 год предполагает несколько сценариев. Оптимистичный, по оценкам рекламной группы Deltaplan, подразумевает повышение цен в полтора раза, пессимистичный – в два-три.

Причины понятны: продолжающаяся процедура торгов, через которые на сегодняшний день прошло 20-25% рекламных мест, что ведет к повышению себестоимости поверхностей и сокращению числа операторов (конкуренции), а также продолжающаяся «зачистка» городов от «излишнего» или незаконного инвентаря.

ИНФОГРАФИКА

Новая книга

Новая книга